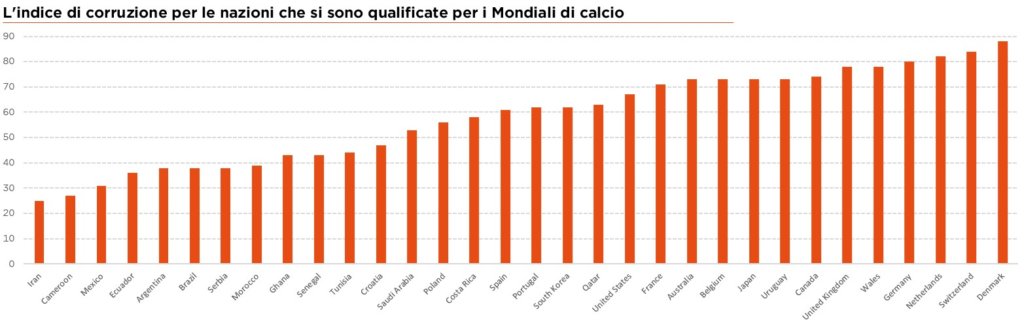

- Cosa succederebbe se i Mondiali di calcio FIFA venissero disputati in base ai meriti in campo ESG?

- L’Europa occidentale dominerebbe, piazzando ben 7 squadre nei quarti di finale

- La Svizzera sarebbe sicuramente nel novero delle migliori squadre

Mentre i “Mondiali della vergogna, Qatar 2022”, per citare Amnesty International, vedono le migliori squadre di calcio affrontarsi in stadi nuovissimi e dotati di aria condizionata, in pura tradizione DECALIA – e forse con l’aggiunta di un pizzico d’ironia, proponiamo un campionato del mondo alternativo. Con quali regole? Nella nostra versione, i 32 paesi vinceranno o perderanno le sfide non in virtù del proprio talento calcistico, ma in base ai criteri ESG. Di conseguenza, chi ha le maggiori probabilità di aggiudicarsi la coppa del mondo il prossimo 18 dicembre?

Disponiamo di quattro metriche per accertare il risultato di ogni incontro: emissioni pro capite di CO2 (dove i valori più bassi sono ovviamente più premianti), il punteggio di politica climatica elaborato da Bloomberg (più elevato è, e meglio è), il coefficiente di GINI relativo alle diseguaglianze nella distribuzione della ricchezza (dove valori più bassi sono più premianti) e l’indice di corruzione (più elevato è, e meglio è). Per ciascuna metrica, quando una squadra risulta superiore all’altra, segna un gol. Nel caso in cui una partita (dopo la fase a gironi) dovesse terminare sul punteggio di 2-2, un quinto criterio fungerebbe da calcio di rigore: il punteggio relativo alle energie rinnovabili (dove il valore più elevato risulta premiante).

Come da pronostici, nel gruppo A il Qatar si piazza all’ultimo posto, senza segnare alcun gol, e anche l’Ecuador viene eliminato (nonostante abbia basse emissioni di CO2, controbilanciate però da pessimi dati sulle restanti metriche, in particolare sulla corruzione). Stessa sorte tocca all’Iran nel gruppo B, anche se, a onor del vero, l’eliminazione è dovuta in parte alla mancanza di dati ESG. Nel gruppo C escono subito di scena il Messico e l’Arabia Saudita, entrambe a segno solo una volta – e protagoniste di un pareggio nel loro scontro diretto (Messico leggermente superiore sul fronte delle emissioni di CO2 e del coefficiente di GINI, mentre l’Arabia Saudita presenta un miglior punteggio in tema di corruzione e politica climatica!). L’Europa domina i gruppi D ed E: Danimarca, Francia, Germania e Spagna accedono ai quarti di finale, eliminando l’Australia (penalizzata dalle emissioni di CO2), la Tunisia (zavorrata dai valori sulla politica climatica e corruzione), il Giappone (anch’esso penalizzato dalle emissioni di CO2) e il Costa Rica (affossato dai dati relativi al coefficiente di GINI e alla politica climatica). Nel gruppo F escono di scena il Marocco e la Croazia, due paesi che presentano profili ESG piuttosto simili (tenui emissioni di CO2, ma al tempo stesso con indici di corruzione e di politica climatica al di sotto della media). La Svizzera risulta prima nel gruppo G, seguita a ruota dalla Serbia – eliminate invece le compagini del Brasile e del Camerun (entrambe ben messe in termini di emissioni di CO2, penalizzate però da valori non all’altezza nelle altre metriche). Infine, nel gruppo H lasciano anzitempo il torneo il Ghana e la Corea del Sud, senza mettere a referto nessun gol, sebbene presentino profili opposti in termini di emissioni di CO2.

Passando alla fase ad eliminazione diretta, l’Europa (inclusa la Svizzera e il Regno Unito, con la rilevante assenza dell’Italia) prende il sopravvento sugli altri continenti – partendo dal Nord America (dove il Canada e gli Stati Uniti registrano cospicue emissioni di CO2), passando dall’America latina (l’Argentina è penalizzata dal proprio indice di corruzione) per giungere all’Africa (dove il Senegal soccombe a causa della corruzione e della politica climatica). Le altre quattro squadre eliminate provengono dall’Europa orientale (Polonia e Serbia) e meridionale (Spagna e Portogallo), principalmente a causa di metriche non eccelse sul fronte della corruzione e della politica climatica.

I quarti di finale vedono opposte Francia e Olanda (3-1), Germania e Svizzera (2-2, con gli elvetici vincitori ai rigori), Danimarca e Regno Unito (3-1), Belgio e Uruguay (2-1) – particolare di nota, queste ultime due nazioni raggiungono lo stesso punteggio sul lato della corruzione, motivo per cui il loro match si conclude con tre reti al posto delle canoniche quattro.

Passiamo ai nostri pronostici per le semifinali. Entrambe finiscono ai rigori, con la Svizzera vincente sull’Olanda grazie a un miglior mix sul fronte delle energie rinnovabili, mentre la Danimarca elimina il Belgio sfruttando la sua marcia in più sul lato delle energie verdi.

La finale vede in campo due outsider nel panorama del calcio mondiale: Svizzera e Danimarca. Sebbene il team elvetico presenti delle emissioni pro capite di CO2 leggermente inferiori, non può rivaleggiare sugli altri tre versanti; politica climatica, indice di corruzione e coefficiente di GINI. La Svizzera deve quindi inchinarsi con lo score di 1-3 – arrivando a un passo dalla conquista del titolo mondiale in campo ESG.

Scritto da Gian-Luca Grassini, ESG Analyst

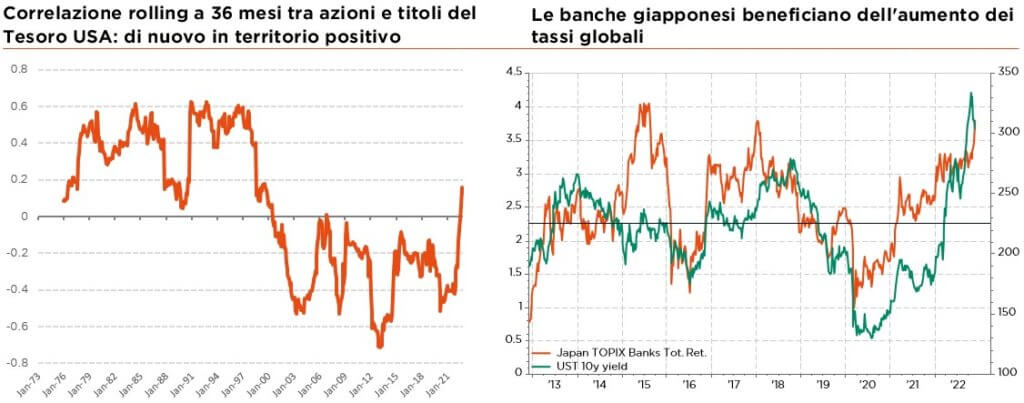

Evidentemente, non ci riferiamo (ancora) alla fine della stagione invernale per gli investitori, quanto alla sensazione di disagio, che per i mercati si traduce in una sorta di “déjà vu” degli eventi che si sono succeduti negli ultimi mesi. In sintesi, mentre gli investitori in affanno sono alla disperata ricerca di segnali relativi al picco dell’orientamento restrittivo della banca centrale, i principali rilevamenti economici statunitensi sono stati più che mai analizzati in dettaglio. Al minimo segnale inatteso e rassicurante (per esempio, i recenti dati relativi a un’inflazione meno elevata del previsto) ha fatto seguito un rally del mercato orso di breve durata, alimentato dalla speranza di un “cambio di rotta” della Fed. A spegnere gli entusiasmi sono state le dichiarazioni degli stessi membri della Fed, con ripercussioni negative sui mercati…fino alla successiva pubblicazione di dati economici. Con l’affievolirsi dei vari timori di natura geopolitica, appare evidente come la tempistica di un rimbalzo dell’azionario andrà di pari passo con un atteggiamento meno aggressivo da parte della Fed; l’allentamento delle condizioni finanziarie porterebbe, a conti fatti, a un calo dei rendimenti (reali) obbligazionari. Tuttavia, non riteniamo imminente tale cambio di atteggiamento, mentre invece risultano concreti i timori circa una recessione nel 2023, insieme al perdurare delle spiacevoli correlazioni positive tra gli asset osservate quest’anno.

Ad oggi, gli investitori si interrogano su un quesito chiave, ovvero quanto è già stato scontato dei mercati globali, in seguito all’ampia correzione registrata nel 2022. Da un lato, si potrebbe affermare che il repentino incremento dei tassi d’interesse abbia già dispiegato i suoi effetti negativi sulle valutazioni degli asset (a lunga duration) e che gli investitori pessimisti e posizionati difensivamente si aspettino il perdurare delle attuali revisioni al ribasso degli utili per tutto il 2023. Inoltre, un mix di fattori potrebbe persino prefigurare un rialzo dei mercati azionari: una crescita economica finora più resiliente del previsto associata al picco dell’inflazione statunitense, un miglior funzionamento delle catene di approvvigionamento globali, insieme a una crescente sorta di “assuefazione” al conflitto in Ucraina con relativo venir meno dei timori legati a una crisi energetica (grazie anche a condizioni meteo più miti del normale).

Dall’altro lato, non si possono escludere i rischi di una recessione più marcata nel prossimo anno, con l’attuale ciclo di rialzi dei tassi destinato a durare più a lungo, che stride con le persistenti aspettative di consensus che vedono un “cambio di rotta” della Fed nel 2023 e, al contempo, penalizza ulteriormente gli utili, il segmento del credito, e infine le azioni. Ma al di là dei contraccolpi sulle prospettive future di crescita delle società, il predetto scenario di tassi reali più elevati renderebbe più veloce l’erosione dell’appeal decennale (soggettivo) delle azioni, offrendo agli investitori un nuovo modello di valutazioni e delle ragionevoli alternative di investimento nelle obbligazioni.

A dire il vero, i recenti sviluppi macroeconomici si sono dimostrati piuttosto favorevoli sia agli asset rischiosi che alle obbligazioni globali; ciò detto, nel breve termine si naviga ancora a vista. In assenza di chiari segnali di un crollo verticale del mercato nell’immediato, restiamo in una posizione attendista fino al momento in cui avremo maggiore visibilità sulla tempistica, durata e gravità di un’eventuale recessione economica, e sull’evolversi dell’attuale stretta monetaria. Il nostro scenario base prospetta ancora un rallentamento controllato dell’economia, ma ci attendiamo ulteriori trend di mercato caotici, che vedono alternarsi dei rally (promettenti quanto sporadici) del mercato orso con un sottofondo “accomodante” a degli avvilenti e repentini cali indotti dai rialzi sui tassi.

Di conseguenza, manteniamo un cauto posizionamento tattico (leggermente sottoponderato) sia sull’azionario che sull’obbligazionario, in considerazione di ulteriori rialzi dei tassi reali, di un premio di inflazione/rischio più elevato, del materializzarsi di un nuovo “ordine mondiale” e di susseguenti movimenti di ribilanciamento di enormi dimensioni. L’inflazione prossima al picco associata al recente marcato reset delle valutazioni, il favorevole periodo stagionale e l’attuale sentiment ribassista degli investitori potrebbero fornire delle allettanti opportunità di investimento a lungo termine già da oggi, anche se non possiamo escludere un ulteriore calo nel breve periodo. Poiché la dispersione degli sviluppi è ancora molto ampia, manteniamo di conseguenza un approccio equilibrato e multistile alla costruzione del portafoglio e continuiamo a preferire un’allocazione e una selezione azionaria difensive di alta qualità e ben diversificate. Pertanto, non abbiamo apportato nessun rilevante cambiamento al nostro posizionamento tattico sugli asset; ci siamo limitati a ribilanciare la nostra allocazione di portafoglio verso l’obiettivo, aggiungendo asset decorrelati come le istituzioni bancarie giapponesi.

Scritto da Fabrizio Quirighetti, CIO e Head of Multi-Asset