- Il fallimento di SVB è stato causato dal disallineamento tra attività e passività, non da un problema di qualità degli asset

- La regolamentazione bancaria, soprattutto in Europa, è più rigida oggi che nel 2007-2008

- Le alternative ai depositi in contanti sono limitate, dunque di fatto ci sono solo due possibilità: investire o spendere!

La corsa agli sportelli della Silicon Valley Bank (SVB) è avvenuta in gran parte online, ma in sostanza non è stata molto diversa da ciò che generazioni di bambini hanno visto nel film Mary Poppins. Quando il piccolo Michael protesta dicendo che rivuole i suoi due penny (per dar da mangiare ai piccioni!), gli altri clienti mettono in dubbio che i loro soldi siano realmente “al sicuro”, costringendo la banca a sospendere l’attività. Sfortunatamente, non è insolito che esempi tratti dalla vita reale riempiano le pagine dei libri di storia: il più recente (prima degli eventi di marzo) è quello di Countrywide Financial e Northern Rock, nel 2007.

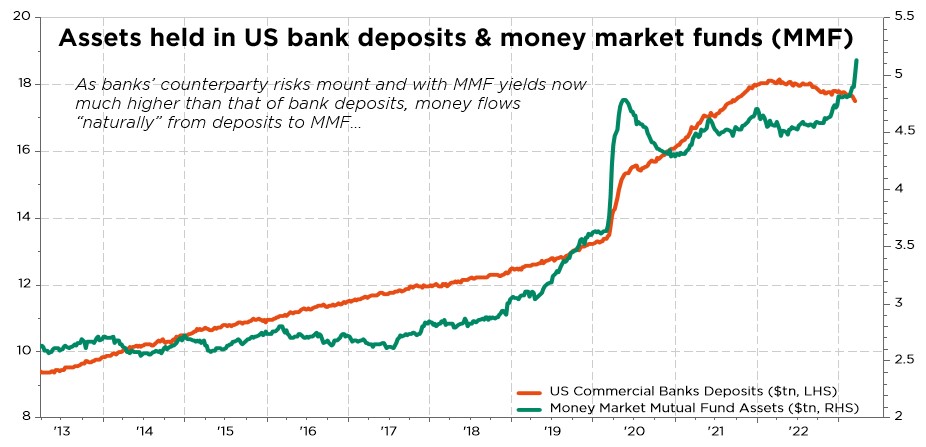

La disfatta di SVB può essere citata come un esempio dell’impatto che il COVID-19 ha avuto sui bilanci delle banche. I massicci piani di stimolo fiscale, con la distribuzione di assegni alle famiglie dopo la riduzione della spesa dovuta ai lockdown, hanno portato a un aumento delle disponibilità liquide. Anche le imprese sono state inondate di denaro, in particolare le startup high-tech corteggiate dai fondi di private equity nel disperato tentativo di generare rendimenti. Per ottenere un rendimento superiore all’importo pagato su questi depositi, le banche hanno ampliato i loro portafogli di investimento, accumulando obbligazioni del Tesoro a lunga scadenza. Quando la Fed ha alzato i tassi in modo aggressivo, tuttavia, è emerso un duplice problema. Per quanto riguarda le attività dei loro bilanci, le banche hanno dovuto fare i conti con prelievi di depositi da parte di clienti delusi dal mancato aumento dei tassi. Sul lato delle passività, le banche hanno registrato perdite sulle obbligazioni vendute per far fronte ai prelievi di depositi e sostenere i coefficienti di liquidità.

Non ci sono dubbi sul fatto che la tecnologia finanziaria, e internet più in generale, abbiano avuto un ruolo nelle recenti turbolenze bancarie. Indubbiamente, l’accesso generalizzato all’e-banking, le transazioni più veloci e la diffusione praticamente istantanea delle notizie sui social media hanno contribuito ad accelerare la caduta di SVB. Una cosa da chiedersi, tuttavia, è se la fintech possa anche aiutare i dipartimenti di gestione del rischio delle banche a monitorare e a contenere la carenza di liquidità. O se possa favorire la decentralizzazione del rischio aiutando i clienti a distribuire il loro denaro (al di sopra del limite di deposito assicurato) tra diverse banche.

Per quanto difficile sia la situazione in cui versano le banche, non azzarderemmo un paragone con la grande crisi finanziaria del 2008-2009. Le problematiche di oggi hanno a che fare con la liquidità, non la solvibilità. Dopo la crisi la regolamentazione bancaria è stata inasprita e, quanto meno in Europa, questi requisiti più severi sono stati mantenuti negli ultimi dieci anni. Le banche sono regolarmente sottoposte a stress test, hanno una migliore capitalizzazione e una liquidità maggiore e le loro fonti di finanziamento sono stabili. In questa fase, non abbiamo indicazioni di investimenti tossici, come i CDO del 2008, sui bilanci delle banche. Tuttavia, quella bancaria resta un’attività rischiosa per natura, che utilizza l’effetto leva e il credito, soprattutto in uno scenario di stretta monetaria e rallentamento della crescita.

Per concludere, permetteteci di citare le alternative a disposizione dei clienti preoccupati per i loro depositi in contanti che superano le garanzie di Stato (100.000 franchi in Svizzera, simili in tutta Europa). Gli sviluppi recenti hanno mostrato chiaramente che le criptovalute, anche se sono nate dalla mancanza di fiducia nel sistema bancario dopo il 2008, non sono una panacea in termini di rischio. Nascondere i nostri soldi in cassaforte o sotto il materasso? Neanche questo è il modo giusto per dormire sonni più tranquilli. Piuttosto, si potrebbero comprare strumenti sicuri come titoli del Tesoro o fondi del mercato monetario (meglio evitare gli AT1 delle banche, però…), in quanto gli asset finanziari appartengono al cliente della banca in caso di fallimento. Investire denaro in un’ottica di medio-lungo termine è un’altra possibilità, oppure si potrebbe semplicemente decidere di spenderlo! Soprattutto se la ripresa dell’inflazione dovesse dare un taglio netto al potere di acquisto dei risparmi…

Testo di George Simmons, Senior Portfolio Manager

Lo stress del sistema bancario potrebbe causare una contrazione del credito

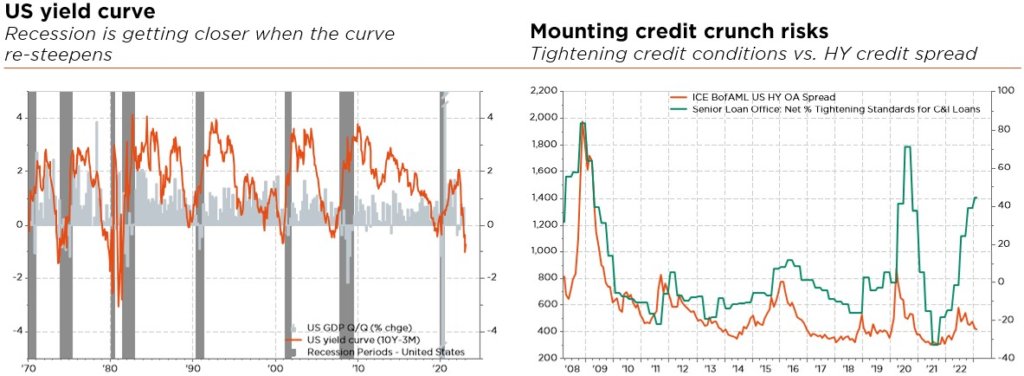

A un anno dall’inizio del ciclo di rialzi della Fed, l’aggressiva politica di strette monetarie alla fine si è fatta sentire. Che impatto può avere l’attuale stress bancario sullo scenario macroeconomico? Se da un lato l’entità e la gravità naturalmente dipenderanno dalla profondità delle cicatrici del settore bancario, e dal tempo che ci metteranno a guarire, bisogna tenere conto di alcuni fattori.

Le prospettive di crescita dovranno essere riviste al ribasso sulla scia dell’inasprimento delle condizioni finanziarie. Le banche dovranno affrontare l’aumento del costo del capitale, alcuni vincoli di liquidità e il peggioramento della qualità dei bilanci, in particolare nel settore dei prestiti immobiliari commerciali negli Stati Uniti. Se sarà più difficile o più costoso ottenere un credito, soprattutto per le piccole e medie imprese, è probabile che si avrà un peggioramento delle prospettive di investimento e assunzione. Indubbiamente il problema dell’inflazione passerà in secondo piano, con una crescita che rallenta più in fretta e prima del previsto e una probabile ripresa del tasso di disoccupazione. Infine, ora le banche centrali principali devono trovare un difficile compromesso tra credibilità dell’inflazione, da un lato, e stabilità finanziaria e rischi per la crescita, dall’altro. Lo scorso mese hanno deciso di alzare i tassi e restare a guardare, in un contesto di inflazione ancora pericolosamente alta, ma hanno anche comunicato un percorso più legato alle cifre per il futuro. Allo stesso tempo continueranno a fornire liquidità a istituti solventi, se necessario, e si accerteranno che la trasmissione della politica monetaria all’economia non sia né interrotta né gravemente compromessa. Pertanto, anche se non è possibile escludere ulteriori rialzi, il picco ora è più vicino.

Di conseguenza, manteniamo la nostra posizione tattica prudente (leggermente sottopeso) su azioni e obbligazioni, tenendo conto dei tassi reali positivi, dei premi al rischio e all’inflazione più elevati, delle incertezze geopolitiche e della relativa attrattiva del denaro grazie al suo rendimento attuale e alla sua caratteristica di liquidità intrinsecamente elevata.

Sul fronte azionario, manteniamo un approccio equilibrato e multistile attraverso un’allocazione geografica e settoriale ben diversificata (considerata la dispersione ancora notevolmente ampia dei possibili esiti macro), e continuiamo a sottolineare la nostra preferenza per titoli a elevata capitalizzazione, in parte più sicuri. Nel mese di marzo, tuttavia, abbiamo messo a punto le nostre preferenze settoriali e fattoriali. Più precisamente, abbiamo adottato una posizione più cauta sulle banche alla luce delle recenti incertezze, adottando anche un approccio più favorevole al settore tecnologico, di alta qualità ma ancora poco amato.

Per quanto riguarda il reddito fisso, continuiamo a privilegiare la liquidità (rispetto alle obbligazioni) e la parte breve della curva a livello globale, data la sua inversione attuale. Tuttavia, abbiamo aumentato la duration nella fascia superiore del nostro range target di 3-5 anni, portando i Treasury USA a sovrappeso. Li preferiamo rispetto ad altri titoli sovrani, poiché saranno il miglior rifugio se la crescita nominale dovesse diminuire e la Fed dovesse chiudere un occhio. Infine, declassiamo l’HY a sottopeso, privilegiando il reddito fisso di alta qualità mentre il sostegno alla liquidità diminuisce e la crescita rallenta. Detto questo, continuano a piacerci i corporate IG, soprattutto all’estremità breve della curva in euro (1-5 anni); le valutazioni sono ancora più economiche che negli Stati Uniti e in genere le aziende sono meno indebitate/meno geograficamente diversificate in termini di vendite e finanziamenti.

Altrove, manteniamo il nostro leggero sottopeso tattico sull’oro e altri materiali. Potremmo adottare un approccio più favorevole all’oro (e più ribassista sul dollaro USA), se la Fed dovesse tagliare i tassi in modo più aggressivo e prima del previsto. Nei prossimi mesi non prevediamo una tendenza importante per il dollaro, mentre prosegue uno scenario di crescita globale bassa ma positiva, senza divergenze significative sul piano della politica monetaria. Il franco svizzero resta la nostra valuta preferita, supportata da fondamentali strutturali ancora solidissimi, da un’inflazione più bassa e da una crescita resiliente. Anche sul fronte valutario, le caratteristiche difensive e di qualità sono cruciali.

A cura di Fabrizio Quirighetti, CIO, Responsabile strategie multi-asset e a reddito fisso