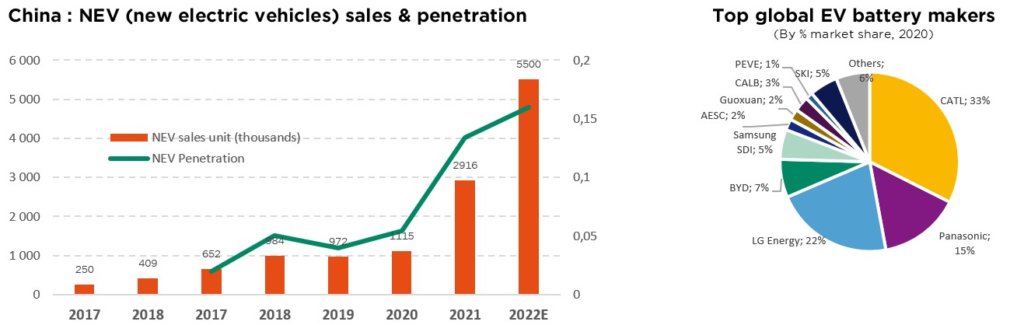

- La crescente domanda di auto elettriche ha spinto i prezzi del litio a livelli stratosferici

- Poiché l’offerta è rimasta indietro rispetto alla curva, l’approvvigionamento è l’obiettivo principale per i produttori di automobili

- Si sta anche investendo nella produzione di batterie – in lizza per un vantaggio competitivo

Batterie al litio: la nuova frontiera

Elon Musk ha di nuovo fatto notizia dopo la sua recente acquisizione di Twitter. Cosa succederebbe se la sua prossima mossa avesse a che fare con l’estrazione del litio, nel tentativo di assicurarsi l’accesso al metallo bianco che ormai ha raggiunto prezzi folli? E quindi di ottenere un vantaggio competitivo decisivo sul mercato dei veicoli elettrici? Perché le batterie agli ioni di litio (li- ion), anche se ancora migliorabili, a oggi sono l’opzione migliore quando si tratta di alimentare auto (e biciclette) più verdi, così come i dispositivi elettronici portatili come computer e smartphone.

Se il prezzo del litio è aumentato di quasi l’80% da un anno all’altro (e più di cinque volte su base annua), non è a causa di una carenza di metallo nel terreno né di capitali che vogliono essere impiegati nella sua estrazione. Il problema risiede piuttosto nel know-how ingegneristico e nel lungo periodo di ramp-up per la nuova capacità produttiva, per non parlare delle controversie e delle questioni ambientali (il più grande progetto europeo in Serbia è stato abbandonato e le cause legali stanno bloccando lo sviluppo del presunto maggiore deposito di litio degli Stati Uniti in Nevada). La domanda di veicoli elettrici prevista per il 2025 è tale che, secondo gli analisti, gli investimenti nell’estrazione/trasformazione del litio avrebbero dovuto accelerare già cinque anni fa per poterla soddisfare. Invece, a causa del crollo del prezzo del litio nel 2018, molti operatori minerari ne hanno ridotto lo sviluppo (Albemarle, che attualmente fornisce un terzo del litio mondiale, è un’eccezione). Certamente, la stessa industria automobilistica è stata colta alla sprovvista dal ritmo con cui la domanda di EV sta decollando, sia per considerazioni ambientali sia (forse un pò meno lodevoli) di status sociale.

L’accesso al litio è solo il primo passo, però. Poi viene la produzione di batterie, un business in cui i produttori di automobili stanno versando enormi somme di denaro. Un numero parla più delle parole: 75 miliardi di dollari sono stati assegnati allo sviluppo e alla produzione di batterie da parte di aziende automobilistiche che insieme rappresentano la metà dell’industria globale.

Ford, da sola, si sta imbarcando nel più grande programma di spesa singola della sua storia lunga quasi 120 anni, in una joint venture con il partner coreano SK Innovation. E Volkswagen intende costruire sei impianti di batterie in Europa entro il 2030.

I vantaggi delle batterie agli ioni di litio sono molteplici. Vantano di gran lunga la più alta densità di energia di qualsiasi tipo di batterie (anche se ancora circa 100 volte meno della benzina), comportano una manutenzione relativamente modesta, non hanno problemi di ‘memory lower capacity’ e non contengono cadmio, la cui tossicità rende complesso lo smaltimento. Tuttavia, hanno una serie di difetti su cui si dovrà lavorare nei prossimi anni. La loro tendenza a surriscaldarsi è stata tristemente evidenziata dal grounding del Boeing 787 ‘Dreamliner’ nel 2013, possono danneggiarsi ad alte tensioni (il che significa che devono essere inclusi meccanismi di sicurezza, che implicano peso aggiuntivo e prestazioni inferiori), la loro riciclabilità è lontana dall’essere ottimale, l’approvvigionamento dipende da paesi molto discutibili dal punto di vista dei diritti umani e, ultimo ma non meno importante, restano costose. Sul fronte geopolitico, non è tanto la componente litio a essere problematica, essendo l’Australia il primo produttore, ma altri materiali come il cobalto (di cui il 70% viene dal Congo) e la grafite (estratta in gran parte in Cina). Infatti, tutti i principali produttori di batterie hanno sede in Asia (vedi grafico a destra sotto). Per quanto riguarda l’aspetto dei costi, le batterie attualmente utilizzate in un veicolo elettrico costano circa 150 dollari per chilowattora, il che significa che un pacchetto che immagazzina 80 chilowattora di energia elettrica costa circa 12.000 dollari, una parte considerevole del prezzo totale del veicolo.

La corsa all’approvvigionamento di litio e di batterie agli ioni di litio più efficienti è quindi in corso. In gioco c’è probabilmente niente meno che la leadership del mercato EV, in rapida crescita ed estremamente promettente. A meno che l’alternativa dell’idrogeno non prenda una corsia ancora più veloce…

Scritto da Sandro Occhilupo, Head of Discretionary Portfolio Management

Cautela giustificata

- La crescita sta rallentando, mentre le pressioni sui prezzi continuano a sorprendere al rialzo

- Mantenere l’inflazione sotto controllo è diventata la priorità per le banche centrali

- Gli investitori dovrebbero allacciare le cinture di sicurezza in un contesto tanto complesso

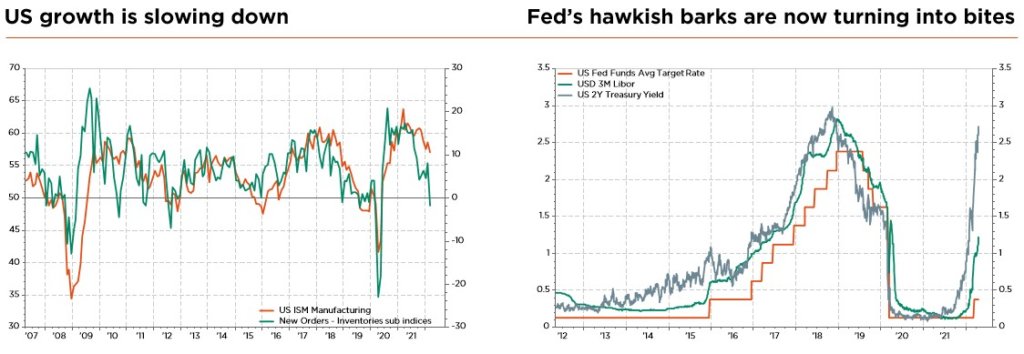

- che andrà a riflettersi nell’andamento degli utili

Senza troppo divagare, un fatto spicca su tutti. Che con i venti contrari che stanno colpendo economie e mercati, stiamo diventando più cauti. Prima preoccupazione: la crescita globale sta rallentando. Mentre restiamo fiduciosi che una recessione non sia imminente, i rischi sono di nuovi ribassi, in particolare in Europa, date le ripercussioni della guerra in Ucraina e l’ampliamento delle sanzioni. Anche le attuali chiusure in Cina a causa della ripresa delle infezioni da Covid-19 stanno pesando sulle attività locali, mentre le persistenti pressioni inflazionistiche negli Stati Uniti stanno frenando la crescita dei salari e la spesa per i consumi, danneggiando così la fiducia degli investitori, nonostante il mercato del lavoro sia vivace.

In secondo luogo, l’inflazione resterà alta e si dimostrerà più persistente del previsto. Anche qui, l’invasione dell’Ucraina e i blocchi in Cina hanno versato benzina sul fuoco, aggiungendo alla pressione al rialzo sui prezzi delle materie prime un ulteriore ritardo sul ritorno a una qualche forma di normalità nella catena di approvvigionamento globale. Come risultato, l’inflazione è ora ai massimi da decenni nella maggior parte delle principali economie dei mercati sviluppati. Anche se gli indici dei prezzi in Usa possono aver raggiunto il picco, non ci si aspetta che scendano presto sotto il 2%. L’inflazione potrebbe infatti rivelarsi più vischiosa che in passato a causa della liquidità ancora abbondante da assorbire, di politiche fiscali meno restrittive – soprattutto per quanto riguarda la transizione energetica o la sicurezza – e di varie pressioni sui costi (problemi di supply-chain, tendenza al re-shoring e mercato del lavoro rigido).

In altre parole, i mercati sono sempre più guidati dalle mosse delle banche centrali, alla disperata ricerca di equilibrio tra lotta contro l’inflazione record e l’esclusione di una recessione. Così, la politica monetaria si sta spostando rapidamente verso una posizione più neutrale. L’obiettivo principale della Fed è quindi quello di riportare l’inflazione sotto controllo, rallentando la crescita a un livello inferiore al trend. Ironicamente, il mercato del lavoro rigido e la crescita dei salari vivace sono diventati un problema.

Questo implica che il prossimo ciclo rialzista sarà certamente più veloce di quelli degli ultimi 20 anni e potrebbe anche durare più a lungo del previsto (tassi più alti).

Questo è un importante cambiamento di paradigma, con implicazioni significative anche per le tendenze dei mercati e l’asset allocation. Con l’inflazione come driver principale, mentre la crescita economica passa in secondo piano (come una variabile fittizia che salta fuori solo in caso di una grave recessione), il quadro che abbiamo usato per analizzare, investire e costruire portafogli è stato capovolto. Inoltre, con i margini di profitto ai massimi storici e la crescita degli utili che rallenta, il rialzo del mercato a breve termine potrebbe rivelarsi limitato nonostante la recente compressione dei multipli. Sebbene non esista ancora una ‘vera’ alternativa alle azioni, dato l’interesse ancora limitato degli investimenti a reddito fisso nell’attuale contesto di crescita positiva/alta inflazione, vale comunque la pena ricordare che le valutazioni delle obbligazioni stanno migliorando e potrebbero presto iniziare a offrire rendimenti decenti in un mondo senza (eccessiva) repressione finanziaria. Detto questo, continuiamo a credere che sia troppo presto per ridistribuire la liquidità.

In sintesi, abbiamo dunque deciso di ridurre ulteriormente il rischio complessivo. A livello di portafoglio, abbiamo portato la nostra posizione sulle azioni da neutrale a un leggero sottopeso, riducendo l’esposizione ‘su tutta la linea’. Anche in questo caso sottolineiamo l’importanza di adottare un approccio multi style graduale e equilibrato nella costruzione del portafoglio. Siamo neutrali sugli investimenti alternativi, con gli hedge fund che si trovano ad affrontare sfide simili ed è quindi improbabile che facciano molto meglio delle strategie long-only. Infine, aumentiamo il nostro sovrappeso sull’oro come copertura contro l’inflazione elevata, le incertezze geopolitiche durature e/o un incombente rischio di recessione (morbida).

Scritto da Fabrizio Quirighetti, CIO, Head of multi-asset and fixed income strategies