- Lo sport è più di un gioco. È un settore fortemente attrattivo… e redditizio.

- L’avvento dello streaming non ha fatto che aumentare il desiderio dei media, generando accordi sempre più importanti

- Da tempo detenute da “benefattori” miliardari, le grandi federazioni USA stanno lentamente aprendo le porte agli investitori

Tra i consueti buoni propositi di inizio anno, seguire uno stile di vita più sano in genere è in cima alla lista. Nel 2023, anche gli investitori potrebbero essere propensi ad aumentare la loro esposizione allo sport, in un momento in cui questo settore sembra fortemente attrattivo, soprattutto negli Stati Uniti. Solida crescita del fatturato, ampliamento dei margini e resilienza delle aziende: ci sono tutti gli ingredienti per un aumento delle valutazioni, come dimostrato di recente da una serie di operazioni di alto profilo.

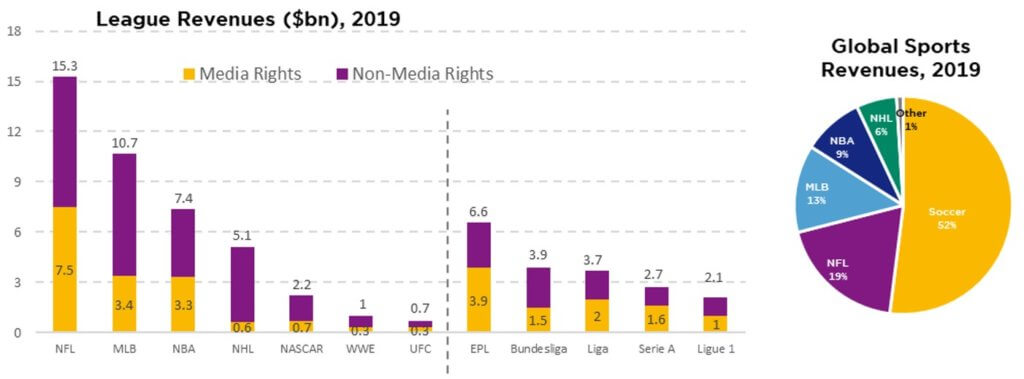

Per miliardi di tifosi, sostenere la propria squadra è una vera passione, quando non fa addirittura parte della loro identità. Da un punto di vista commerciale, il segreto sta nel monetizzare ancora meglio questo attaccamento. Soprattutto sul fronte dei media, che spendono di più per aggiudicarsi questi contenuti, con la tecnologia che è entrata nella lotta e lo streaming che invade con prepotenza lo scenario. Negli ultimi cinque anni, i ricavi dei media per i principali acquirenti dei diritti sportivi sono cresciuti del 20% all’anno. E ogni rinnovo dei diritti televisivi comporta un aumento dei ricavi annuali – recentemente di 1,7 volte per la NFL statunitense (che si è assicurata un pacchetto di 110 miliardi di dollari per il periodo 2023-2033, sia da canali tradizionali che da piattaforme come Amazon e Paramount+).

Oltre ai diritti media, ci sono altre grandi opportunità in palio: sul fronte delle scommesse sportive (le squadre concludono accordi miliardari per sponsorizzazioni e diritti sui dati con le società di scommesse), dell’aumento dei ricavi esteri (l’NBA e la NFL attualmente generano solo il 16% e il 6% dei loro ricavi a livello internazionale, rispetto al 46% della Premier League inglese), grazie a un migliore sfruttamento degli asset immobiliari (gli stadi possono essere utilizzati per altri eventi e sfruttare sinergie derivanti dalla combinazione di retail, intrattenimento e ospitalità) o alle nuove tecnologie sportive (ad es. analisi dei dati, social media e realtà video aumentata).

Oltre a una solida crescita del fatturato, i club USA registrano anche margini migliori. Questo grazie a un accordo di contrattazione collettiva tra tutte e cinque le federazioni principali e i loro giocatori, che impedisce che i costi salariali vadano fuori controllo. Al contrario, nel calcio europeo i grandi club in genere fanno a gara a chi spende di più e talvolta si spingono troppo oltre. Per non parlare dell’enorme perdita finanziaria che subirebbero in caso di retrocessione della squadra, un’eventualità che non esiste nel sistema delle federazioni USA.

In questo periodo di forte incertezza economica vale anche la pena citare la resilienza dei ricavi nel mondo dello sport, dovuta al fatto che provengono in gran parte da accordi pluriennali con sponsor e aziende del settore mediatico. La crescita dei ricavi è rimasta stabile anche durante le crisi storiche e, nel difficilissimo contesto del mercato azionario del 2022, i titoli quotati di società sportive sono riusciti a chiudere l’anno quasi senza variazioni.

La vera difficoltà, tuttavia, sta nel numero limitato di veicoli di investimento. Storicamente nelle mani di persone molto abbienti, nel 2019 le federazioni USA hanno iniziato ad aprire le porte a investitori privati, anche se non del tutto. A causa della rigidità delle norme delle federazioni, sono ben poche le aziende del settore privato che detengono partecipazioni di minoranza nei club più prestigiosi. Le società quotate sono addirittura una rarità. MSG Sports, proprietaria dei New York Knicks (pallacanestro) e dei Rangers (hockey su ghiaccio), rappresenta un’eccezione e, secondo Forbes, attualmente scambia a un valore di mercato pari a quasi la metà del valore dei suoi franchise (rispettivamente 6,1 e 2,2 miliardi di dollari).

Per quanto enormi possano sembrare queste stime, sono certamente supportate da recenti operazioni: lo scorso dicembre è stata venduta per 4 miliardi di dollari una quota di maggioranza dei Phoenix Suns dell’NBA e il processo di offerta per la squadra di calcio britannica Manchester United dovrebbe iniziare formalmente questo mese, con un prezzo non inferiore a 5 miliardi di sterline e l’interesse del mondo intero… a partire da Sir Jim Ratcliffe, miliardario britannico e storico tifoso dei Reds.

Scritto da Sandro Occhilupo, Responsabile della Gestione Discrezionale

Il momento giusto è oggi, domani sarà più difficile

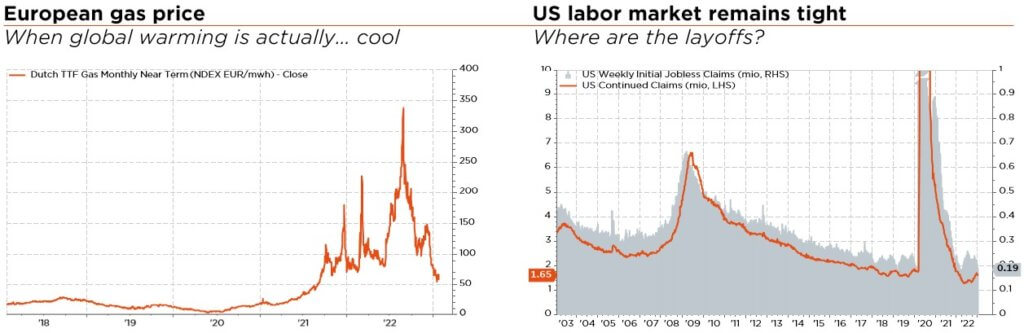

La riapertura della Cina, il calo dei prezzi del gas naturale europeo e l’allentamento delle pressioni inflazionistiche negli Stati Uniti hanno contribuito a migliorare le prospettive di crescita globale, ad arginare i timori legati all’inflazione e ad alimentare le speranze di un cambio di rotta da parte della Fed, aumentando le probabilità di un atterraggio morbido. In altre parole, gli ultimi sviluppi hanno contribuito a rendere più rosei gli scenari macro più allarmanti. Se da un lato il recente rally azionario innescato da questo contesto favorevole è ben accetto, continuiamo a considerare il 2023 un anno difficile, con rischi di recessione non trascurabili nella maggior parte dei mercati sviluppati e un’inflazione più ostinata nella seconda metà, con tassi delle banche centrali più alti più a lungo.

Di conseguenza, nel 2023 prevediamo un altro percorso accidentato per gli investitori. L’economia e i mercati globali sono ancora in una fase di transizione da un decennio di crescita stabile con un calo della crescita a livello globale, un’inflazione più elevata e banche centrali meno accomodanti. In questo contesto, le tempistiche e l’interazione tra inflazione, tassi reali e rallentamento/recessione economica sono destinati a rimanere i principali driver di mercato nel breve termine. Se da un lato continuiamo a ipotizzare un atterraggio morbido, la sequenza temporale del calo dell’inflazione e del rallentamento della crescita sarà cruciale, e lascerà i mercati azionari alla mercé di ulteriori decisioni politiche restrittive.

Di conseguenza, guardiamo con diffidenza all’ultimo rally del mercato ribassista. La visibilità di breve termine è sicuramente migliorata grazie alla riapertura della Cina, al mite inverno europeo, alla rapida svalutazione degli utili societari e al calo dei rendimenti reali (sulla scia di un’inflazione e di una crescita salariale media più moderate negli Stati Uniti), ma secondo noi la prudenza è ancora d’obbligo, poiché gli investitori sembrano eccessivamente ottimisti verso un imminente “cambio di rotta” della Fed e le valutazioni delle azioni USA lasciano poco margine d’errore.

Potremmo dire lo stesso per il mercato obbligazionario, soprattutto per la fascia di lungo termine, reduce da un importante rally del mercato ribassista. L’attuale livello dei rendimenti di lungo termine nella maggior parte dei mercati sviluppati per noi non ha molto senso, tenuto conto delle aspettative e delle incertezze sull’inflazione, della politica monetaria attesa, del contesto di crescita globale resiliente (anche se non entusiasmante), degli ostacoli tecnici dovuti alla massiccia offerta netta di titoli sovrani, soprattutto nell’eurozona, e delle continue strette monetarie da parte delle banche centrali.

Di conseguenza, manteniamo un cauto posizionamento tattico (leggermente sottopeso) sia sull’azionario che sull’obbligazionario, in considerazione di tassi reali positivi, di un premio di inflazione/rischio più elevato, della nascita di un nuovo “ordine mondiale” rispetto al decennio passato (con un conseguente ribilanciamento) e dell’introduzione di alternative di investimento a basso rischio e di valore ragionevole (ad es. da TINA a TARA).

Ovviamente, rimane il rialzo azionario di medio-lungo termine. Il posizionamento azionario ancora cauto degli investitori, associato al miglioramento delle valutazioni, potrebbe offrire protezione contro i ribassi, ma per assumere un atteggiamento più favorevole ci servirebbe maggiore visibilità sui trend di inflazione/crescita/tassi/utili. Tuttavia, questo mese abbiamo perfezionato le nostre view regionali, migliorando quella sugli emergenti (incl. Cina e Hong-Kong) sulla scia della riapertura in Cina e dell’allentamento delle restrizioni normative, di un contesto macro complessivamente più favorevole e di valutazioni ancora ragionevoli.

Per quanto riguarda il reddito fisso, continuiamo a privilegiare la liquidità (rispetto alle obbligazioni) e la parte breve della curva a livello globale. Oltre a offrire un buon rendimento, “la liquidità è un’opzione call inestimabile su ogni asset class senza data di scadenza e senza prezzo di esercizio” (Warren Buffet). Manteniamo pertanto il sottopeso sui rischi di duration ma privilegiamo i tassi long USA rispetto a quelli europei. Infine, preferiamo le obbligazioni societarie a quelle sovrane, puntando all’estremità superiore dello spettro del credito, principalmente alla qualità investment grade, in modo da limitare l’esposizione agli emittenti più fragili, che risentiranno maggiormente del peggioramento delle condizioni finanziarie.

Altrove, manteniamo il nostro leggero sottopeso tattico sulle materie prime e sull’oro: il rialzo del metallo giallo è frenato dalla volontà della Fed di ristabilire la sua credibilità nel controllo dell’inflazione, e il suo effetto di diversificazione è sempre più spesso messo in dubbio dall’aumento dei costi di opportunità, grazie a tassi reali positivi.

Scritto da Fabrizio Quirighetti, CIO e Head of Multi-Asset