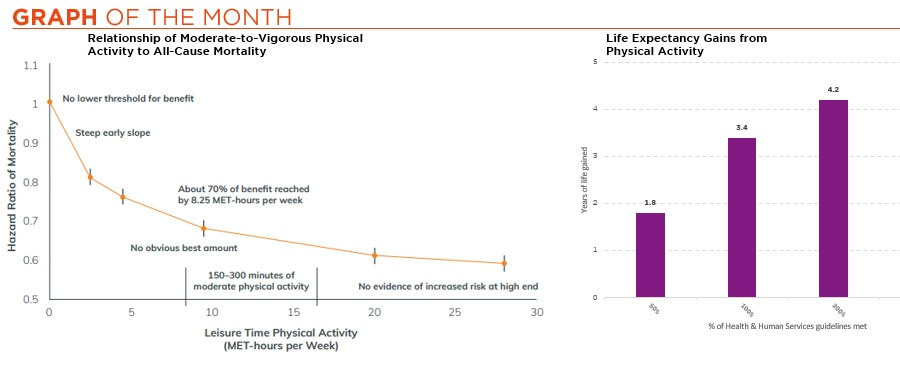

- L’inattività fisica è associata all’aumento di prevalenza di malattie e mortalità precoce

- Per contro, è stato dimostrato che l’esercizio fisico regolare comporta benefici – per il corpo, ma anche per la mente

- Non c’è un’età giusta per iniziare, anche se le abitudini acquisite da bambini tendono a durare tutta la vita

Più che una semplice gara podistica, la Course de l’Escalade di inizio dicembre è diventata una vera e propria tradizione ginevrina, che spinge migliaia di partecipanti di ogni età e livello a indossare puntualmente la propria tenuta sportiva, nonostante il clima poco incoraggiante dell’autunno e il diminuire della luce del giorno.

Al di là del risultato ottenuto il giorno della gara, è stato dimostrato che l’attività fisica regolare comporta molti vantaggi, sul piano fisico e su quello mentale, sia per il singolo che per la società in generale.

Lo sapevate che l’Arsenal ha rinunciato a Harry Kane quando era giovane perché era “un po’ paffuto”? O che David Goggins, che oggi è considerato uno degli atleti più forti e più in forma, pesava quasi 135 kg quando ha iniziato la procedura per diventare un membro delle forze speciali della marina statunitense? Neanche l’età è necessariamente un ostacolo all’abilità sportiva.

Ed Whitlock non solo è stato il primo ultrasettantenne a correre una maratona in meno di 3 ore, ma in seguito (a 85 anni) è diventano il più anziano partecipante a completare il percorso di 42,195 km in meno di 4 ore.

Per non parlare di Harriette Thomson e Fauja Singh, maratoneti esordienti a 76 e 89 anni, che hanno continuato a partecipare a questi eventi rispettivamente a 90 e a 100 anni compiuti. E non possiamo non citare Diana Nyad, la cui epica nuotata da Cuba alla Florida all’età di 64 anni, dopo vari tentativi da quando di anni ne aveva 20, attualmente sta spopolando su Netflix.

Gli effetti dello sport sul benessere fisico sono ampiamente documentati sulle riviste mediche e abbracciano diverse aree. È stato dimostrato che l’esercizio fisico regolare serve come fattore protettivo contro molte patologie non trasmissibili, tra cui malattie cardiovascolari, ictus, diabete, osteoporosi e alcune forme tumorali. Pertanto, è fondamentale per garantire non solo un’aspettativa di vita più lunga, ma anche una migliore qualità della vita durante questi anni di vecchiaia in più. Un concetto che in DECALIA definiamo con il termine “healthspan”.

L’attività fisica porta anche benefici dimostrati sulle funzioni cerebrali e cognitive, che iniziano a essere visibili dopo soli 10 minuti!

E, probabilmente grazie alla produzione di endorfine, si traduce in emozioni e comportamenti positivi, in altre parole riduce i sintomi dell’ansia e della depressione.

Non sorprende dunque che da uno studio canadese sui modelli di attività e sulla salute mentale durante il periodo del Covid-19 sia emerso che sono diminuiti entrambi a causa del peggioramento dei tassi di attività fisica (che erano già in calo) dovuto alle restrizioni legate alla pandemia, soprattutto in alcune fasce demografiche e in alcune aree geografiche. Il poeta romano Giovenale lo aveva capito perfettamente quando scrisse, quasi 2000 fa, che dobbiamo coltivare una “mens sana in corpore sano” (una mente sana in un corpo sano).

Sul piano sociale, invecchiare in buona salute naturalmente è importante per ridurre le spese sanitarie globali e migliorare la coesione all’interno delle comunità. I politici possono contribuire a creare un contesto che favorisca una maggiore attività fisica. Se possibile, iniziando da piccoli, poiché è stato dimostrato che la pratica e l’abitudine costante allo sport influenzano il modo in cui gli adulti continuano a praticare attività fisica in età più avanzata.

A questo proposito è opportuno citare anche la nuova classe di farmaci GLP-1. Sviluppati per combattere il diabete di tipo 2, favoriscono anche una notevole perdita di peso, in alcuni casi avvicinandosi ai risultati che possono essere raggiunti solo attraverso la chirurgia bariatrica, molto più invasiva. Questo perché, oltre ad aiutare l’organismo a produrre insulina solo quando è necessario e a limitare il glucosio prodotto dal fegato, rallentano i tempi della digestione e contribuiscono a ridurre l’appetito. Di conseguenza, ora vengono utilizzati anche come trattamento contro l’obesità e possono contribuire a innescare un circolo virtuoso, in cui una persona perde abbastanza peso per poter iniziare un’attività fisica, che a sua volta favorisce il processo di dimagrimento.

Per concludere, e sperando di aver convinto i nostri lettori di quale sia il potere dello sport, forse possiamo sfidarli a partecipare alla Course de l’Escalade di Ginevra come uno dei propositi per il 2024?

Scritto da Roberto Magnatantini, Senior Equity Fund Manager

Godiamoci la corsa di Natale

- Fate un po’ di rumore per il Santa’s Goldisocks sulla scia della crescita resiliente e del calo dell’inflazione

- Un rimbalzo del 10% della crescita degli utili il prossimo anno dovrebbe supportare le azioni…

- … soprattutto in un contesto di tassi ai massimi e di valutazioni complessivamente discrete/ragionevoli

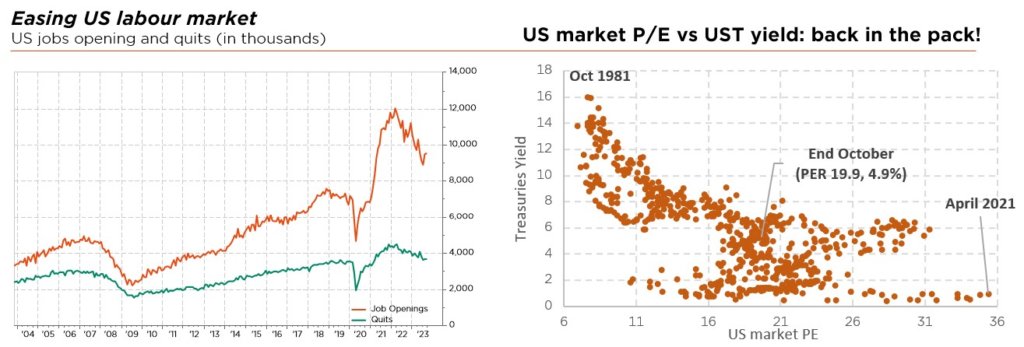

È assodato che ci attende uno scenario “soft landing”, con i recenti dati favorevoli al mercato che indicano una crescita resiliente (solidità dei consumi negli Stati Uniti, fine della riduzione delle scorte in Europa, sostegno del governo in Cina), il proseguimento del trend disinflazionistico e le banche centrali chiaramente in pausa.

Le recenti preoccupazioni geopolitiche sono passate in secondo piano, facendo nuovamente scendere i rendimenti obbligazionari e offrendo sollievo agli investitori come regalo di Natale anticipato.

Nel frattempo, la stagione degli utili del terzo trimestre si è rivelata positiva. Nonostante il rallentamento ampiamente annunciato, ancora una volta i risultati aziendali parlano da sé (trend contrastanti sul piano del fatturato, ma margini in miglioramento) e non ci sono segnali di un’imminente contrazione degli utili. A nostro parere, le aspettative di consensus di utili globali sostanzialmente stabili quest’anno e un rimbalzo del 10% nel 2024 restano valide. Inoltre, se si guarda sotto la superficie dei costosi indici azionari globali, e in particolare di quelli statunitensi alimentati dall’AI, SI scoprono ancora sacche di valore interessanti.

I tassi ai massimi e le prospettive sugli utili più ottimistiche supportano gli attuali controversi premi al rischio più bassi, con opportunità nella valutazione relativa in Europa, nel settore energetico, e soprattutto nella maggiore parte delle small e mid cap.

Sul fronte obbligazionario, la parte lunga della maggior parte delle curve sovrane dei mercati sviluppati ora ci sembra valutata correttamente, ma continuiamo a privilegiare le scadenze brevi (inclusi i cash instruments). La curva dei rendimenti, infatti, potrebbe rimanere invertita più a lungo in un contesto di tassi più alti, mentre continuiamo a dubitare del potenziale di buffer della duration dei titoli di Stato in uno scenario di inflazione persistente, politiche monetarie “hawkish hold“, (eccesso di) offerta del debito pubblico e recessione più contenuta (correlazione positiva con le azioni).

Per quanto riguarda il credito, vediamo solo alcune sacche di valore, perlopiù nelle obbligazioni ibride/subordinate e nelle obbligazioni societarie europee IG a 1-5 anni con un approccio buy & hold. Raccomandiamo pertanto un orientamento selettivo e generalmente attento alla qualità, lontano dai segmenti o dagli emittenti più fragili.

Sul fronte dei cambi, non è la prima volta che nel 2023 il dollaro USA manifesta una certa debolezza sulla scia di dati sull’inflazione più moderati e del conseguente picco delle aspettative sui tassi statunitensi.

Detto questo, gli Stati Uniti non sono più soli in questo processo disinflazionistico e, nonostante una certa convergenza della crescita attesa per il 2024, probabilmente l’USD continuerà a offrire i rendimenti più alti e la crescita economica maggiore tra i mercati sviluppati. In altre parole, prevediamo un deprezzamento moderato e irregolare del dollaro, più che un netto calo.

Con queste premesse, adottiamo una visione tattica più costruttiva, con tassi ai massimi e rendimenti obbligazionari a un importante punto di flesso – il che lascia spazio a opportunità di breve termine per l’azionario. L’attuale contesto macro più positivo è indubbiamente favorevole, ma ci serve maggiore visibilità sui trend del prossimo anno prima di passare a un approccio decisamente più rialzista.

Pur lasciando invariate le nostre preferenze regionali, con focus su mercati di qualità superiore, suggeriamo di aggiungere una manciata di small e mid cap sottovalutate, mantenendo una generale predilezione per i titoli ricchi di liquidità, ben bilanciati tra regioni e settori.

Per quanto riguarda il reddito fisso, manteniamo il nostro leggero sottopeso, continuando a preferire la liquidità rispetto alle obbligazioni. Detto questo, stiamo aumentando l’esposizione ai titoli di Stato dell’Eurozona (da sottopeso a leggero sottopeso), dato che il livello di guardia per un taglio dei tassi da parte della BCE (e per rendimenti inferiori in generale) non è probabilmente così alto (crescita più debole, calo più rapido dell’inflazione e problemi di sostenibilità del debito) quanto negli Stati Uniti.

Anche se probabilmente sarà (ancora) instabile, il “regalo” di fine 2023 potrebbe valere la pena. Ipotizzando uno scenario “soft landing” per l’economia globale e la rimozione dei rischi macro iniziali, l’inizio del 2024 sembra ora più promettente sia per gli investitori azionari che per quelli obbligazionari. Tuttavia, in questa fase continuiamo a favorire un approccio diversificato “all terrain” alla costruzione del portafoglio.

Scritto da Fabrizio Quirighetti, CIO, Responsabile strategie multi-asset e a reddito fisso

Le fonti esterne comprendono : Refinitiv Datastream, Bloomberg, FactSet, US Department of Health & Human Services (Physical Activity Guidelines for Americans, 2nd edition, 2018), National Institute of Health