Point de vue

Tentés par un burger sans viande ?

- Manger trop de viande nuit à la santé, à l’environnement et à la conscience

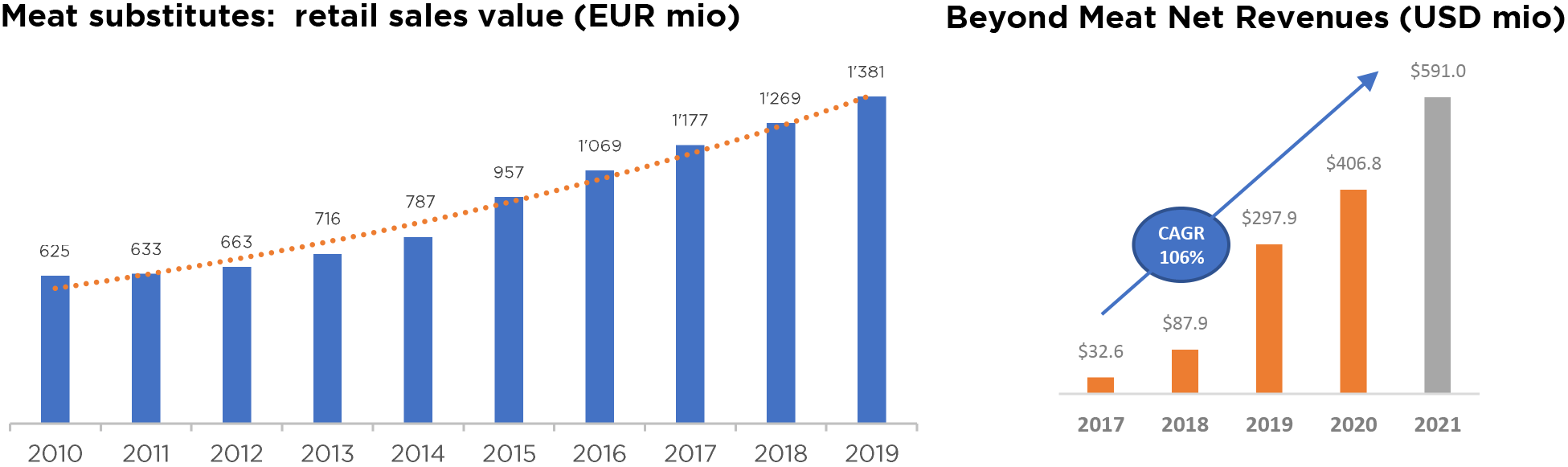

- Substituts d’origine végétale: d’une niche vers un marché grand public

- Saveur, prix et disponibilité: les trois obstacles à une adoption massive

Tous ou presque savent désormais que le régime omnivore classique n’est pas viable. Fondamentalement malsain, il exerce une énorme pression sur l’environnement – et soulève des questions éthiques. Le futur ? Les régimes flexitariens, centrés sur des mets d’origine végétale tout en autorisant la viande à l’occasion, gagnent en popularité, en particulier chez les Millenials.

L’urgence écologique de réduire la consommation de viande est évidente. La moitié des récoltes mondiales sert aujourd’hui juste à nourrir le bétail, avec un taux de conversion inefficace (8kg de nourriture pour produire 1kg de viande de bœuf). Sans parler des 20’000 litres d’eau (l’équivalent de 365 douches quotidiennes) nécessaires à abreuver le bétail et irriguer les cultures.

Sur le plan de la santé, bien que les scientifiques n’aient pas pu conclure avec certitude qu’un régime à base de végétaux rallonge la durée de vie, peu étant les végétariens à adopter un mode de vie malsain, il est de plus en plus apparent qu’une consommation de viande réduite contribue à faire baisser la pression artérielle, les taux de cholestérol et de sucre, ainsi que le poids corporel.

Quant aux pressions sociétales, elles semblent avoir été encore accrues par la crise du COVID-19. Le ralentissement forcé de la chaîne de valeur alimentaire a soulevé des questions sur les conditions éthiques et sanitaires des usines de conditionnement de viande – particulièrement vives aux États-Unis. Pas étonnant que 18% des acheteurs de substituts aient fait leur premier pas durant la pandémie, et que 92% entendent continuer.

Quelles sont alors les alternatives à la viande ? Des produits végétaliens sont sur le marché depuis quelques années, à base surtout de tofu, seitan, champignons et fruits du jacquier – donc au goût assez particulier. Il en va de même pour les offres végétariennes, avec comme ingrédients supplémentaires de l’œuf ou de la gélatine. Les solutions à base d’insectes sont une autre option, dont la conversion énergie/protéines est supérieure à la viande – mais le profil sensoriel, là encore, peu attrayant pour le consommateur occidental. À l’heure actuelle, le segment le plus prometteur est celui des nouveaux substituts végétaliens. En utilisant des sources non animales d’acides aminés, de lipides, d’oligo-éléments et de vitamines, les chercheurs ont élaboré un «muscle» très similaire à la viande, même dans son aspect «saignant». Enfin, demain verra de la viande développée en laboratoire, par prolifération de cellules animales – un processus encore en phase de test.

Pour une adoption plus généralisée, les substituts de viande à base de plantes ou de cellules devront non seulement surmonter l’obstacle sensoriel et une forme de néophobie alimentaire, mais aussi baisser les prix. Le surcoût reste en effet important, notamment aux États-Unis où les burgers de «bœuf» de Beyond Meat se vendent plus du double du prix standard.

Pour autant, la bataille pour les substituts de viande est lancée et de nombreux acteurs se disputent une tranche de ce qui pourrait devenir un gâteau de plusieurs milliards d’euros d’ici quelques années. Les géants de l’agroalimentaire, pressés de toutes parts par ces tendances de consommation plus saines (et plus locales), se lancent dans l’aventure par le biais d’acquisitions coûteuses, mais dont l’impact sur les résultats reste mineur. Les enseignes de viande ont, elles, tenté de lancer leur propre gamme (par exemple, le burger végétal Raised & Rooted de Tyson), avec un succès limité. Quant aux quelques «pureplays» cotés (le principal concurrent de Beyond Meat, Impossible Foods, étant toujours privé), ils affichent des valorisations élevées. Difficile donc aujourd’hui pour les investisseurs d’avoir à la fois le burger et l’argent du burger !

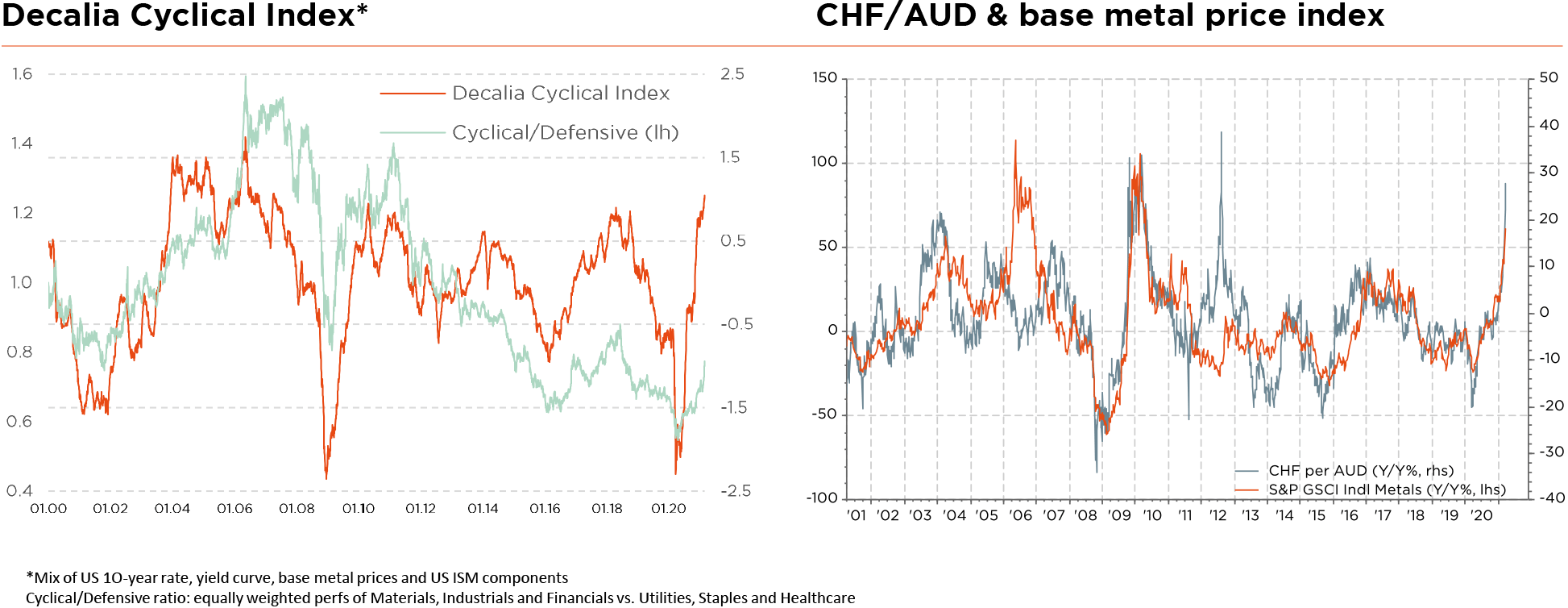

Graphique du mois

Stratégie globale

Croire encore en la reflation

- Reprise à venir, portée par une économie américaine rugissante

- La hausse de l’inflation ne devrait être que passagère

- Les bourses n’en ont pas fini avec les montagnes russes, mais restent porteuses

Malgré quelques prises de bénéfices de fin de trimestre, les bourses devraient continuer à profiter de la vigueur de l’économie américaine, dopée par des mesures de relance supplémentaires, un déploiement plus rapide des vaccins et la volonté de la Fed de rester en retrait. Les rendements longs devraient donc encore monter et les courbes de taux se pentifier, même ce mouvement est appelé à ralentir du fait de la nature probablement transitoire de la hausse prochaine de l’inflation. Malheureusement, cette remontée des taux (réels) a été difficile à digérer pour les marchés financiers, du moins jusqu’ici, pesant sur les valeurs de croissance défensives, soutenant le billet vert, impactant les actifs émergents, notamment la dette en monnaie locale, et, dans une moindre mesure, affectant l’ensemble du marché du crédit.

Contrairement à nos attentes, la reprise mondiale actuelle n’est pas (encore) synchronisée. La Chine vient de décider d’enclencher le frein, tandis que l’Europe reste à la traîne sur fond de lent démarrage des vaccinations et d’absence de relance budgétaire supplémentaire de taille. Hormis quelques déceptions macro-économiques temporaires çà et là, le scénario positif, conjuguant forte reprise bénéficiaire, accélération du déploiement vaccinal, abondance de liquidités et demande latente, reste bien en place, impliquant une baisse de la prime de risque des actions à mesure que les taux montent et que les P/E se stabilisent. Le récent projet de loi voté aux États-Unis contribuera certainement aussi à de nouveaux afflux d’investisseurs particuliers sur les marchés actions.

Certes, l’optimisme excessif ou la complaisance représentent toujours un risque mais, pris isolément, ne permettent en aucun cas de prévoir le timing d’un éventuel retournement de marché. De notre point de vue, mis à part quelques segments spécifiques aux multiples tendus, les valorisations ne sont pas excessives et le positionnement haussier des investisseurs reste sain dans une perspective de long terme. Les craintes (exagérées) de remontée des taux questionnent le cadre actuel de valorisation des actifs, créant de la volatilité sur les valeurs de croissance de haute qualité/longue duration. Mais nous y voyons plutôt une opportunité de reprendre, de manière sélective, une exposition à ce qui reste notre style préféré sur le long terme.

Nous maintenons donc un positionnement pro- risque sur les actions, combinant reflation et marchés de qualité, avec un renforcement du biais sectoriel procyclique à court terme et en visant un mix de styles plus équilibré, afin d’absorber les rotations. S’agissant des obligations, tout en maintenant notre sous-pondération, nous réduisons encore la duration des obligations d’État en faveur du crédit.

Ailleurs, nous avons rétrogradé l’or à sous-pondéré, car il pourrait continuer à souffrir de la hausse des taux réels, les investisseurs jugeant la trajectoire ascendante de l’inflation transitoire. Nous conservons une légère surpondération sur les autres matériaux: les perspectives pour l’énergie et les métaux de base s’améliorent, sur fond de conjoncture améliorée, de possibles goulets d’étranglement et… de billet vert qui devrait faiblir.

Concernant ce dernier, nous restons prudents à court terme du fait des politiques monétaires et fiscales ultra laxistes aux États-Unis. En outre, l’avantage du dollar en termes de taux et de croissance ne sera pas éternel, tandis que le double déficit américain devrait continuer à se creuser. Aussi, nous avons renforcé les monnaies cycliques (EUR et GBP) et abaissé (légère sous-pondération) les monnaies plus défensives (JPY et CHF). Pour être clair, nous restons méfiants à terme sur l’euro, mais reconnaissons qu’il peut s’apprécier à la fois contre le franc, dans un scénario de reflation, et contre un dollar intrinsèquement plus faible.