- Bien plus qu’un jeu, le sport est une industrie très attrayante – et lucrative

- L’avènement du streaming n’a fait qu’accroître l’appétit des médias

- Longtemps en mains de riches « bienfaiteurs », les ligues américaines s’ouvrent aux investisseurs

Parmi les habituelles résolutions du nouvel an, l’adoption d’un mode de vie plus sain tend à figurer en bonne place. En 2023, les investisseurs pourraient eux aussi être bien inspirés d’accroître leur exposition au sport, une industrie qui présente aujourd’hui un profil très attractif – en particulier du côté des États-Unis. Croissance solide du chiffre d’affaires, expansion des marges et modèle d’affaires résilient : les ingrédients pour des valorisations accrues sont réunis, comme l’ont confirmé récemment plusieurs transactions très médiatisées.

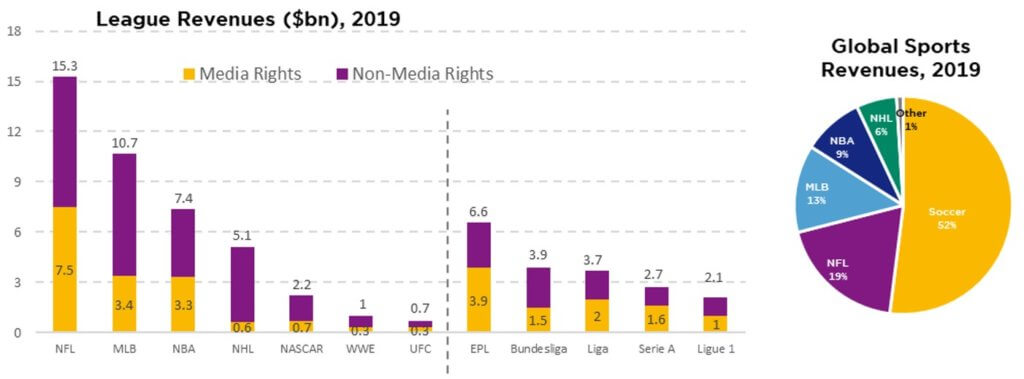

Pour des milliards de fans, soutenir leur équipe est une véritable passion, voire une partie de leur identité. Du point de vue commercial, la clé consiste à monétiser toujours mieux cette dévotion. Sur le front des médias tout d’abord, dont la demande (et les dollars) pour la couverture d’événements ne cesse d’augmenter – avec l’avènement des nouvelles technologies et du streaming. Au cours des cinq dernières années, les revenus média des principaux acheteurs de droits sportifs ont augmenté de 20% par an. Et chaque renouvellement des droits de retransmission dope les revenus annuels, récemment multipliés par 1,7 pour la NFL américaine (avec une offre de USD 110 mia pour 2023-2033, de la part des chaînes traditionnelles et de plateformes telles qu’Amazon et Paramount+).

Au-delà des droits média, d’autres opportunités importantes sont à saisir, qu’il s’agisse des paris sportifs (les équipes concluent des accords de plusieurs milliards en matière de sponsoring et de droits sur les données avec les sociétés de paris), d’un renforcement des revenus étrangers (la NBA et la NFL américaines ne génèrent actuellement que 16% et 6% de leurs revenus à l’international, contre 46% pour la Premier League anglaise), en exploitant mieux les actifs immobiliers (les stades peuvent être utilisés pour d’autres événements et entourés de tout un écosystème de commerce, de lieux de divertissement et d’hébergements) ou dans le domaine émergent des technologies dédiées au sport (analyse des données, médias sociaux et vidéos augmentées en direct par exemple).

Outre la solide croissance des revenus, les clubs américains voient également leurs marges progresser. Ceci grâce à une convention collective que les cinq grandes ligues ont conclue avec leurs joueurs, pour que les coûts salariaux ne deviennent pas incontrôlables. Dans le foot européen, les grands clubs tendent à rivaliser d’investissements et vont parfois trop loin. Sans parler de l’énorme perte financière en cas de relégation, situation que le système américain ne connaît pas.

A noter encore, en ces temps d’incertitude conjoncturelle, la résilience des revenus du sport, eu égard au fait qu’ils reposent pour beaucoup sur des accords pluriannuels. Pourtant, leur croissance s’est avérée stable même lors de crises historiques et, dans la tourmente boursière de 2022, les titres cotés n’ont enregistré qu’un faible recul.

Le défi, cependant, consiste à trouver des véhicules d’investissement. Historiquement réservées à des propriétaires individuels très fortunés, les ligues américaines ont commencé à (entre)ouvrir la porte aux investisseurs des marchés privés en 2019. Les règles strictes de ces ligues ont pour résultat que seule une poignée d’acteurs des marchés privés sont autorisés à prendre des participations minoritaires dans les clubs prestigieux. Quant aux titres cotés, ils restent très rares. MSG Sports, propriétaire des New York Knicks (basket-ball) et des Rangers (hockey sur glace) est une exception, et sa capitalisation boursière actuelle est aujourd’hui presque moitié moindre que la valeur de ses franchises selon Forbes (USD 6,1 mia et 2,2 mia respectivement).

Des estimations qui pour énormes qu’elles puissent paraître sont étayées par des transactions récentes : une participation majoritaire dans les Phoenix Suns (NBA) a été vendue pour USD 4 mia en décembre dernier et la procédure d’appel d’offres pour le club de foot britannique Manchester United devrait officiellement débuter ce mois-ci, avec un prix attendu à plus de £ 5 mia et un intérêt mondial… à commencer par le milliardaire britannique et fan de longue date des Reds, Sir Jim Ratcliffe.

Ecrit par Sandro Occhilupo, Responsable de la Gestion Discrétionnaire

Conjoncture idéale, aux lendemains plus difficiles

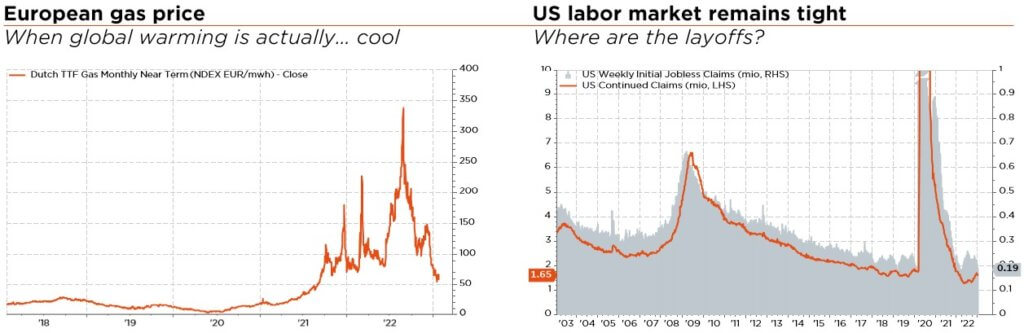

La réouverture de la Chine, le recul des prix du gaz naturel en Europe et la diminution des pressions inflationnistes aux États-Unis ont contribué à stimuler les perspectives de croissance mondiale, à apaiser les craintes d’inflation, à renouveler les espoirs d’un pivot de la Fed et donc à augmenter les chances d’un atterrissage en douceur. En d’autres termes, ces développements ont éliminé les scénarios macroéconomiques les plus noirs. Bien que le rallye boursier associé soit bienvenu, nous continuons de voir 2023 comme une année difficile, avec des risques non négligeables de récession dans la plupart des MD, ainsi qu’une inflation plus tenace au second semestre, induisant des taux cibles des banques centrales durablement plus élevés.

Nous nous attendons donc à un chemin encore tortueux pour les investisseurs en 2023. L’économie et les marchés mondiaux continuent de transitionner d’une décennie de croissance stable, de taux bas et de mondialisation, vers un contexte plus fragmenté, volatil et incertain – avec une croissance globalement plus faible, une inflation plus élevée et des banques centrales moins accommodantes. Dans ce contexte, le calendrier et l’interaction entre inflation, taux réels et ralentissement économique/récession devraient rester le principal moteur du marché à court terme. Bien que nous présumions toujours d’un scénario d’atterrissage en douceur, la séquence temporelle de la baisse de l’inflation et du ralentissement conjoncturel sera cruciale, laissant les marchés à la merci d’ultérieurs resserrements des conditions financières.

Nous observons ainsi le récent rallye avec une certaine méfiance. La visibilité de court terme s’est certes améliorée grâce à la réouverture de la Chine, à l’hiver doux en Europe, aux rapides révisions à la baisse des bénéfices des entreprises et au repli des rendements réels, mais la prudence reste de mise de notre point de vue, les investisseurs paraissant à nouveau trop optimistes quant à un «pivot» imminent de la Fed et les valorisations des actions américaines ne laissant que peu de marge d’erreur.

Il en va de même pour le marché obligataire, en particulier pour les obligations d’état à long terme, qui ont également fortement rebondi. Le niveau actuel des taux à long terme dans la plupart des MD n’a guère de sens à nos yeux, vu les attentes et incertitudes en matière d’inflation, la trajectoire future attendue des politiques monétaires, la résilience –quoique limitée– de la croissance mondiale, ainsi que les vents contraires dus à l’offre nette massive d’obligations souveraines, en particulier dans la zone euro, et à la poursuite du resserrement quantitatif par les grandes banques centrales.

Nous conservons donc notre positionnement tactiquement prudent (légère sous-pondération) sur les actions et les obligations, tenant compte des taux réels positifs, d’une prime de risque et d’inflation plus élevée, de l’émergence d’un nouvel « ordre mondial » (impliquant des rééquilibrages conséquents) et de l’avènement de nouvelles alternatives d’investissement à faible risque.

Du potentiel de hausse demeure bien entendu à moyen et long terme. Le positionnement encore prudent des investisseurs sur les actions, conjugué à l’amélioration des valorisations, pourrait bien offrir une certaine protection à la baisse, mais il nous faut plus de visibilité sur les tendances d’inflation, de croissance, de taux et de bénéfices avant de devenir plus constructifs. Nous avons toutefois affiné nos vues régionales ce mois, en renforçant l’ensemble des marchés émergents sur fond de réouverture et d’assouplissement réglementaire en Chine, d’un contexte macroéconomique globalement plus favorable et de valorisations encore raisonnables.

Dans les obligations, nous privilégions toujours les instruments liquides et la partie courte de la courbe, à l’échelle globale. Nous continuons donc à sous-pondérer les risques liés à la duration, mais favorisons les taux longs américains par rapport aux européens. Enfin, nous préférons les obligations d’entreprises aux souveraines, en ciblant le crédit le plus sûr, principalement IG, afin de limiter l’exposition aux émetteurs les plus fragiles, sur lesquels la détérioration des conditions financières pèsera plus fortement.

Pour le reste, nous maintenons notre légère sous-pondération tactique des matières premières et de l’or, le potentiel haussier de ce dernier étant limité par la volonté de la Fed de restaurer sa crédibilité en matière de contrôle de l’inflation et ses vertus de diversification étant désormais de plus en plus remises en cause par la hausse des coûts d’opportunité, taux réels positifs obligent.

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires