- Le vieillissement de la population est un problème pour l’Occident, mais aussi la Chine

- Croissance moindre, coûts de la santé, financement des retraites en sont quelques facettes

- Et si ces turbulences auguraient d’une nouvelle époque socio-politico-économique ?

Si le cycle économique n’a jamais été aussi difficile à décrypter, c’est certainement que d’autres forces, plus structurelles, sont dorénavant en jeu. Certes, la pandémie de Covid, puis la guerre en Ukraine, ont eu pour conséquence de compliquer la lecture des données conjoncturelles. Mais elles ont également contribué à accélérer certaines tendances de fonds. Nous sommes donc peut-être à l’aube d’un «changement d’époque» socio-politico-économique, en grande partie lié aux défis posés par l’évolution démographique.

Pour en revenir aux bases mêmes de la théorie économique, deux facteurs s’additionnent pour constituer la croissance potentielle d’un pays : l’évolution de sa population et les gains de productivité. Or de nombreux pays observent actuellement un recul démographique en raison d’un taux de fécondité très faible.

L’exemple qui vient immédiatement à l’esprit est évidemment celui du Japon. Rien que pour l’année 2022, ce sont 800’000 habitants que le pays a perdus. Et un rapport publié cette année par le ministère de la Santé et du Bien-être fait état d’une potentielle baisse de 30% de la population japonaise d’ici 2070. Avec aujourd’hui déjà un habitant sur trois âgé de plus de 65 ans, le Premier ministre s’est ouvertement inquiété de la capacité du pays à « pouvoir continuer à fonctionner en tant que société ». Car vieillissement démographique est synonyme de diminution de la force de travail et, partant, de moindre production/consommation, d’explosion des coûts de santé, d’endettement grandissant, de recul des prix immobiliers, de fragilisation du système de retraites, de pénurie de personnel…

Son grand voisin chinois suit cette même tendance, avec 850’000 habitants de moins sur l’année 2022 et une politique d’enfant unique qui, même abandonnée par les autorités, reste ancrée dans les mœurs. En dégradant le contexte économique et renforçant l’incertitude ambiante, les mesures « zéro Covid » ont sans doute aggravé la situation. Ce qui est particulièrement problématique dans le cas de la Chine, c’est le fait que sa population deviendra « vieille » avant d’avoir pu devenir « riche ».

A contrario, les pays dont la croissance démographique est importante, comme l’Inde, la Turquie ou la plupart du continent africain, enregistrent des progressions du PIB plus fortes. Ce qui, soit dit en passant, n’est pas forcément gage de performances boursières supérieures ou de succès financier ! D’autres variables comptent bien entendu aussi : politiques économiques, éducation, conditions d’affaires ou indépendance/crédibilité de la banque centrale pour n’en citer que quelques-uns.

Si l’immigration apparaît comme une solution pour les pays vieillissants, elle n’est évidemment pas une panacée puisqu’elle enlève des forces vives dans les pays d’origine et pose des problèmes d’intégration dans les pays de destination – une triste actualité dont les médias se font quotidiennement le reflet. A chaque pays son approche sur l’immigration : au Japon, historiquement très strict, l’heure est à certaines tergiversations, tandis qu’en Hongrie, le choix est clairement celui d’un « natalisme anti-migrant ».

Un ouvrage de référence sur ce sujet passionnant aux ramifications multiples, est celui publié en 2020 par Charles Goodhart et Manoj Pradhan « The Great Demographic Reversal: Ageing Societies, Waning Inequality, and an Inflation Revival ». Comme son titre l’indique, il présage d’une inversion des tendances des trois dernières décennies, avec à la clé une résurgence de l’inflation et une remontée des taux d’intérêt. L’histoire récente tend à confirmer ces prédictions – espérons qu’il en ira aussi de celle concernant une diminution future des inégalités. Après les tempêtes d’aujourd’hui, viendrait alors une période de meilleur temps. Un scénario que l’on ne peut que souhaiter aux jeunes générations, en espérant aussi que les plus âgées vivront assez longtemps et en bonne santé pour le constater de leurs propres yeux…

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

Résilience de court terme, mais les défis perdurent

- Salade éco-mêlée – avec un supplément d’huile et une pincée de taux plus élevés

- Les taux «durablement plus élevés» deviennent peu à peu un frein majeur pour les actions

- Les niveaux de valorisation laissent peu de place à l’erreur, d’où notre prudence tactique

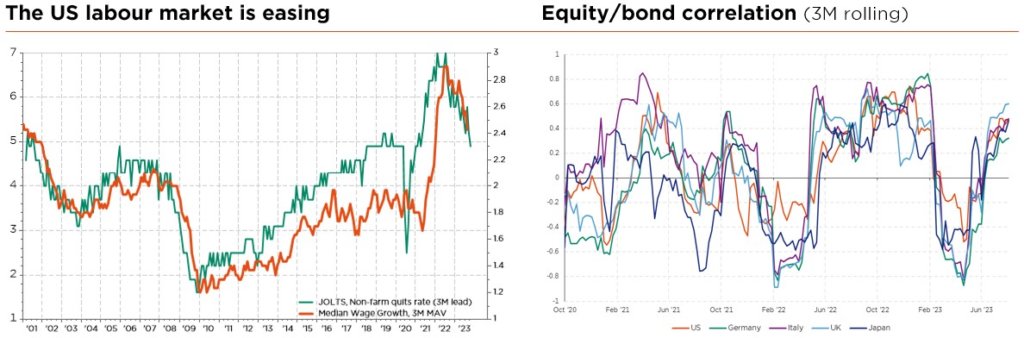

En septembre, les économies mondiales ont continué de tracer un chemin remarquablement étroit entre inflation, croissance et politiques, renforçant les chances d’un atterrissage en douceur – malgré le rebond du pétrole et la remontée des rendements obligataires. Quoique ralentissant, l’activité économique résiste (la Chine restant le joker), la désinflation est bien engagée, le déstockage a atteint son pic, le cycle de relèvement des taux touche à sa fin et les marchés de l’emploi se détendent désormais quelque peu, ce qui est rassurant. Certes, les tendances en Europe sont plus modérées et la Chine aura du mal à mettre en œuvre des mesures de relance de type « bazooka » cette fois-ci, mais une récession mondiale sévère à court terme nous semble exclue. Alors que le resserrement du crédit et la politique monétaire commencent à faire sentir leurs effets, les principales banques centrales ont à nouveau clairement indiqué que les taux d’intérêt resteraient « durablement plus élevés » au cours de ce cycle, notamment en raison de la hausse des prix de l’énergie, ce qui force un ajustement des cadres de valorisation des principales classes d’actifs.

Notre scénario macroéconomique prévoit toujours un ralentissement de la croissance et un recul de l’inflation (mais restant au-dessus des objectifs des banques centrales dans un avenir prévisible), et donc des politiques monétaires stables mais toujours agressives. Dans la mesure où une correction boursière majeure – qui ramènerait les valorisations à des niveaux plus attrayants et forcerait les banques centrales à adopter une position plus accommodante – n’est pas dans les cartes pour l’heure, nous anticipons la poursuite du bras de fer entre politique monétaire restrictive d’une part, et croissance résiliente/inflation persistante d’autre part… jusqu’à ce que quelque chose finisse par lâcher.

Si une partie du pessimisme excessif concernant la croissance s’est dissipée, des risques latents perdurent (prix de l’énergie, reprise anémique de la Chine, endettement croissant, risques de détresse ou aggravation de la fragmentation géopolitique et socio-économique). De tous ces risques, ce sont les taux « durablement plus élevés », sur fond d’inflation persistante et d’inquiétudes quant à la (sur)offre de dette, qui deviennent progressivement un obstacle majeur pour les actions, comme l’illustre la corrélation positive actuelle entre les rendements des obligations et des actions.

En outre, les indicateurs de sentiment et de positionnement ne sont plus favorables, tandis que les bourses mondiales, et en particulier américaines, restent chères selon la plupart des indicateurs, ce qui péjore nettement leur attrait relatif dans un contexte de rendements (réels) plus élevés. Au sein des indices, les multiples ne sont pas tous aussi tendus, avec encore des poches de valeur intéressantes dans certains titres de haute qualité d’autres régions ou secteurs, mais les niveaux de valorisation actuels laissent peu de place à l’erreur, d’où notre positionnement toujours tactiquement prudent en matière d’allocation d’actifs.

Pourtant, nous n’avons pas modifié nos préférences régionales, maintenant notre légère sous-pondération de l’Europe vs. légère surpondération des États-Unis et du Japon, avec des vues partagées sur les marchés émergents. À un niveau plus granulaire, nous avons néanmoins ajusté notre allocation sectorielle, en prenant quelques bénéfices sur les TI après leur rallye de cette année. Ceci s’inscrit dans nos attentes d’un élargissement des performances, avec du potentiel de rattrapage pour certains des retardataires de cette année, de haute qualité mais plutôt dans le segment de « valeur ».

Si la duration des obligations d’État peut contribuer à atténuer les pertes éventuelles des actions liées à une récession des bénéfices, nous doutons toujours de son effet amortisseur dans un contexte d’inflation persistante, de politiques monétaires restant fermes et de vague d’endettement gouvernemental. Cela dit, les taux longs ayant continué de grimper, atteignant des sommets depuis 2007, nous les jugeons désormais correctement valorisés et avons donc récemment décidé d’ajouter un peu de duration (tout en restant légèrement globalement sous-pondérés, vu les rendements plus attrayants des liquidités, supérieurs et non corrélés).

Le reste est inchangé : nous gardons notre légère surpondération de l’or et légère sous-pondération des autres matériaux, tout en continuant à anticiper un manque de direction pour les principales devises au cours des prochains mois (le dollar pourrait se renforcer légèrement à court terme et le franc s’affaiblir quelque peu, mais nous ne nous attendons pas à ce que ces tendances perdurent).

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

External sources include: Refinitiv Datastream, Bloomberg, FactSet, OECD Data