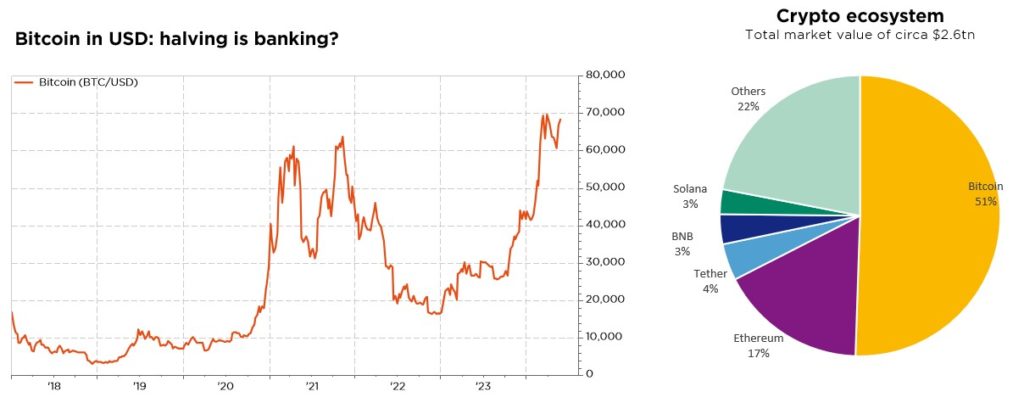

- Le bitcoin s’est fortement apprécié depuis janvier, mais avec toujours une grande volatilité

- Ce rallye a été soutenu, côté demande, par l’homologation aux Etats-Unis d’un ETF dédié

- Le récent « halving » ayant par ailleurs nettement ralenti la croissance de l’offre en bitcoins

Les premiers mois de 2024 ont encore été mouvementés pour le bitcoin, dont le prix a commencé par s’envoler jusqu’à atteindre un sommet historique le 14 mars, à plus de USD 73’000, pour ensuite corriger fortement, reprendre une bonne partie du terrain perdu, puis corriger à nouveau. Début mai, le bitcoin affichait ainsi un recul d’environ 23% par rapport à son point culminant, mais toujours un gain considérable depuis janvier. Et à l’heure de rédiger ces lignes, sa performance sur 2024 avoisine les 65% – de quoi presque régater avec l’actuelle « vedette » des marchés boursiers, Nvidia. Osons dès lors la question : le bitcoin a-t-il aujourd’hui sa place dans un portefeuille d’investissement classique, ou son négoce est-il toujours à réserver aux seuls spéculateurs ?

Sur le plan réglementaire, la décision prise le 10 janvier 2024 par la SEC, gendarme américain des marchés financiers, d’autoriser la cotation de fonds indiciels (ETF) en bitcoins a clairement contribué à alimenter le rallye. Car si ces produits donnent aux investisseurs le moyen de participer à l’évolution du bitcoin de manière liquide et sans acheter directement le sous-jacent sur une plateforme d’échange dédiée, les avoirs des ETF sont, pour leur part, bel et bien placés dans la devise numérique. Plus l’engouement pour les ETF est grand, plus la demande de bitcoins est donc forte.

Au-delà de son impact sur le cours du bitcoin, l’homologation par la SEC a aussi donné une forme de légitimité à cet actif – et aux cryptomonnaies plus généralement. On savait pourtant le président de la SEC plutôt réservé sur le domaine, qu’il avait décrit comme « hautement spéculatif » lors d’une audience en juillet 2023 devant le Sénat américain, allant même jusqu’à le qualifier de « truffé de fraudes, de tromperies et d’escrocs ». A plusieurs reprises, la SEC avait donc refusé la commercialisation d’ETF similaires, avant qu’une décision de cour d’appel à Washington en octobre 2023 ne lui force la main.

Si les débats sur la réglementation du bitcoin restent nourris, et ce dans moults juridictions, il est fort à parier que l’adoption institutionnelle du bitcoin va désormais se poursuivre, à mesure que de plus en plus d’entreprises et de fonds d’investissement intègrent cet actif à leurs stratégies financières.

L’autre événement marquant de cette année pour le bitcoin a été le « halving ». Définie dans le protocole du bitcoin, cette opération se produit tous les quatre ans environ (tous les 210’000 blocs pour être précis) et consiste en une réduction par moitié de la récompense allouée pour le travail de « minage » de bitcoins. Au fil des ans, cette récompense est ainsi passée de 50 bitcoins initialement, à 25 en 2012, 12,5 en 2016 et 6,25 depuis le 20 avril dernier. Cette réduction drastique a considérablement ralenti la création de nouveaux bitcoins, qui est passée de 900 à 450 unités par jour. Une évolution qui, conjuguée avec une offre totale terminale limitée à 21 millions, contribue à conférer au bitcoin une forme de rareté – et donc à doper son prix.

Le taux d’inflation actuel de l’offre de bitcoins se situe aujourd’hui à 0,85%, soit bien en-deçà de celui de l’or (2,3% environ). On pourrait donc arguer que le bitcoin est devenu plus rare que l’or – pourtant considéré comme l’actif refuge par excellence ! Sans aller jusqu’à agréer le bitcoin comme réserve de valeur pour les portefeuilles d’investissement, dans la mesure où son cours reste extrêmement volatil et il n’est pas accepté comme moyen de paiement par les autorités étatiques, nous devons tout de même souligner les avantages que lui procurent sa nature numérique, à savoir une plus grande divisibilité et portabilité, le positionnant comme un moyen d’échange moderne. Et donc reconnaître qu’il mérite une certaine place dans nos analyses de marchés. Car au final, comme le dit un vieux proverbe, « plutôt qu’un ange inconnu, mieux vaut un démon connu »…

Ecrit par Rayan Benmabrouk, Trader

Le scénario d’un atterrissage en douceur se profile à nouveau

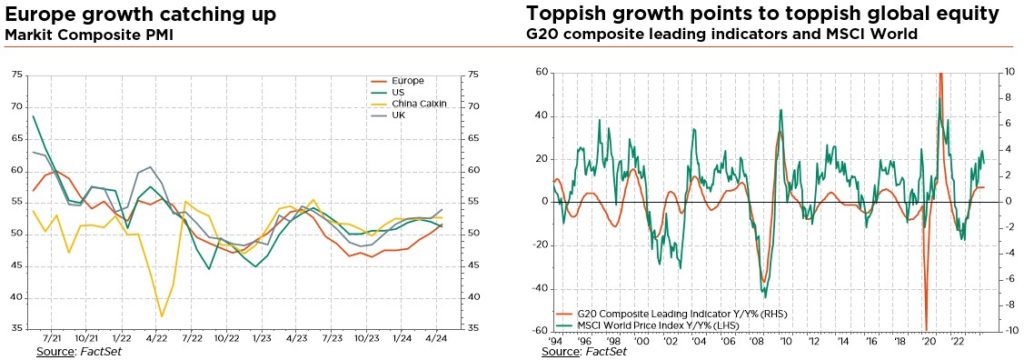

La faiblesse récente de l’inflation, des ventes au détail et de l’emploi aux États-Unis a ramené le scénario d’un atterrissage en douceur sur l’horizon économique mondial. Après quelques faux départs, l’assouplissement monétaire mondial devrait s’enclencher cet été, ce qui permettra de conjuguer baisses de taux favorables et croissance résiliente.

Notre scénario central reste donc inchangé (atterrissage en douceur avec une croissance moindre mais positive, et une inflation persistante mais acceptable, conduisant à une normalisation des taux), même si les risques d’une réaccélération temporaire de l’inflation et/ou d’un coup de mou économique ne peuvent être totalement écartés. La stagflation constituerait de notre avis le pire des scénarios pour les portefeuilles équilibrés, car elle pèserait à la fois sur les actions et les obligations, et empêcherait la mise en place d’une politique monétaire corrective.

Il n’aura pas fallu longtemps pour que les bourses mondiales se débarrassent des dernières craintes liées aux taux et à la géopolitique. Des bénéfices du T1 exceptionnels, une inflation américaine plus modérée, des rendements obligataires en recul, des flux de fonds résilients et un marché plus large ont contribué à ce « rattrapage » express. De fait, le soutien « bottom-up » est loin d’être terminé, le bon cru du T1 ayant entraîné de larges révisions haussières des attentes, confortant le consensus d’une croissance mondiale de 10% cette année et en 2025. La rigidité des prix (inflation), un déstockage moindre et les gains de productivité liés à l’IA devraient rester les principaux protagonistes.

S’agissant des valorisations, les multiples actuellement élevés des indices boursiers nous semblent l’arbre cachant la forêt. En effet, sous leur surface, il apparaît que des segments de marché comme l’Europe ou les petites capitalisations présentent encore des valorisations attrayantes. En résumé, les fondamentaux macro et microéconomiques se maintiennent, tandis que le recul des rendements obligataires pourrait justifier une nouvelle (modeste) revalorisation.

Pour les investisseurs obligataires, la patience est une vertu… qui devrait finir par être récompensée. Les taux semblent aujourd’hui correctement valorisés, les prévisions de mouvements baissiers par les banques centrales étant conformes à notre scénario macroéconomique. Cela dit, le repli des taux n’a pas (encore ?) amené une opportunité de valorisation suffisante sur la duration, car l’inflation persistante, des taux (neutres) durablement plus élevés, ainsi que les inquiétudes concernant la viabilité de la dette souveraine, ne peuvent être écartés. Dans le même temps, il est difficile de juger le crédit intéressant à ces niveaux de spreads historiquement bas. Nous restons donc globalement neutres et prudents sur la duration des titres souverains, tandis que notre préférence pour la dette des entreprises par rapport aux obligations d’État continue d’impliquer une approche « buy and hold » sur la partie courte de la courbe, et une sélectivité sur le segment HY/EM.

En ce qui concerne les actions, nous maintenons une neutralité constructive, sans changement à notre allocation globale (après avoir pris quelques bénéfices le mois dernier). Les fondamentaux sont favorables, mais les risques de volatilité accrue (désinflation non-linéaire, géopolitique, calendrier de l’assouplissement monétaire) sont susceptibles d’entraîner une certaine consolidation, présageant de performances plus modérées à court terme.

Nous avons néanmoins apporté des modifications mineures à notre allocation tactique. Plus précisément, nous avons affiné nos préférences régionales, en prenant des bénéfices sur le Japon (légère sous-pondération) et en surpondérant légèrement les ME (baisse des taux directeurs américains, fondamentaux macroéconomiques généralement favorables hors Chine, laquelle vient d’annoncer un nouveau plan de sauvetage pour soutenir son marché immobilier) ainsi que le Royaume-Uni (mal-aimé et bon marché en termes absolus et relatifs, alors que les fondamentaux économiques internes s’améliorent).

De manière générale, nous continuons à traduire notre optimisme prudent par une approche tout-terrain de la construction de portefeuille, avec une allocation d’actifs et de secteurs diversifiée et bien équilibrée, orientée vers des valeurs cycliques de haute qualité au sein des actions, tout en recherchant du portage, de la qualité et de la convexité dans le segment obligataire.

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

External sources include: Refinitiv, Datastream, Bloomberg, FactSet, Coinmarketcap.com.