•La levée des restrictions dope la demande de voyages et d’activités de loisirs

•Les entreprises se battent pour trouver du personnel – souvent au prix fort

•Les cours sont encore à des niveaux déprimés, offrant quelques opportunités

L’été est presque là et l’appel des BEACH – acronyme pour «Booking, Entertainment, Airlines, Cruises & casinos, et Hotels & restaurants» – se fait plus pressant. De fait, la fin des confinements partout dans le monde (Chine exceptée) sourit aux activités de loisirs. La demande est telle que de nombreux acteurs de ces secteurs peinent à renforcer leurs effectifs suffisamment rapidement, en plus de subir les prix élevés de l’énergie. Une opportunité d’investissement très probablement, mais qui nécessite une bonne dose de sélectivité.

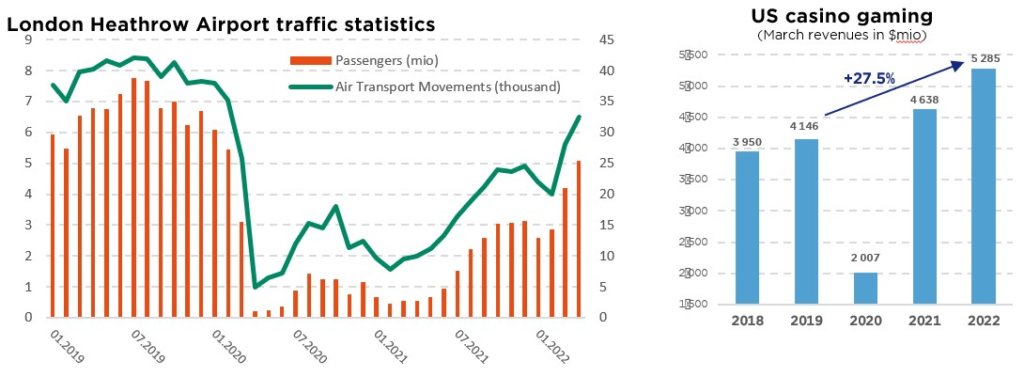

Ceux qui doutaient des velléités de voyager à nouveau, du moins du côté des consommateurs, auront été rassurés par les chiffres du 1er trimestre. Delta Air Lines a annoncé un retour à la rentabilité, plus tôt que prévu, avec des recettes passagers seulement 25% en deçà de 2019. Nombreux sont les agences de voyage et hôtels en ligne à avoir battu les attentes du consensus, tout comme Airbnb. Dans les croisières, Carnival (l’acteur dominant) a fait état d’un taux d’occupation proche de 70% en mars, contre 54% pour les trois mois précédents. Autres données positives : les visites sur les sites de voyage en ligne sont désormais proches – voire supérieurs – aux chiffres d’avant pandémie et les recettes par chambre d’hôtel disponible aux Etats-Unis ont progressé de 43% an/an sur la dernière semaine de mars, avec un taux d’occupation en hausse de 11%, mieux que prévu aussi.

Bien que moins impressionnants, des signes de reprise se font aussi jour dans les voyages d’affaires, sous l’impulsion du secteur financier et, plus récemment, informatique et pharmaceutique. British Airways (BA) estime que les voyageurs professionnels sont désormais revenus à 65-70% de la situation en 2019. Le problème pour la compagnie britannique, comme d’ailleurs pour ses homologues américaines, est de réembaucher suffisamment de collaborateurs – après avoir supprimé près de 10’000 emplois durant le Covid. Les pilotes sont devenus une denrée rare ! Par manque de personnel, BA a été contrainte d’annuler 10% de ses vols réguliers pour la période de mars à octobre.

Pourtant, les investisseurs sont loin d’être convaincus. Les titres des secteurs BEACH n’ont récupéré qu’une partie de leurs pertes Covid. Dans certains cas, cette prudence est liée à des questions financières. Les compagnies de croisière, par exemple, ont dû lever d’importants fonds (dette et capitaux propres) pendant la pandémie afin de se maintenir à flot. Plus la dilution a été importante, moins les actions se sont redressées – Royal Caribbean affichant la meilleure performance. Mais plus généralement, ce sont les risques macroéconomiques qui préoccupent les investisseurs : hausse des coûts et potentiel ralentissement économique.

S’agissant des coûts, ils sont le résultat d’une équation assez simple : forte demande contre offre limitée. Les fournisseurs de loisirs/voyages éprouvent ainsi ce que les marchés des biens ont subi lors de la réouverture des économies, la hausse des prix du carburant ajoutant au fardeau. Dans un tel contexte, la sélectivité est primordiale, plus encore que pendant le rallye de l’été 2020. Les hôtels et les restaurants, notamment Compass et Starbucks, constituent probablement un pari plus sûr que les compagnies aériennes. Dans ce dernier segment, il serait sage de préférer un processeur de données et de transactions tel qu’Amadeus IT aux transporteurs eux-mêmes. Et dans le domaine du divertissement, moins impacté par le coût du carburant, pourquoi ne pas envisager Live Nation, leader mondial des événements en direct ?

Quant aux inquiétudes économiques, elles jettent effectivement une ombre sur les perspectives à long terme de ces industries cycliques, si l’inflation et la hausse des taux d’intérêt venaient à peser trop lourdement sur le pouvoir d’achat des consommateurs. À l’automne, la route pourrait bien être chahutée… Mais pour l’instant, les investisseurs qui vont à la « plage » pourraient profiter d’un été exceptionnel !

Ecrit par Damien Weyermann, Lead PM of DECALIA Dividend Growth

Les sujets d’inquiétude sont nombreux, en particulier s’agissant du contexte macroéconomique global, qui s’est encore détérioré en mai. La croissance mondiale continue de ralentir, l’inflation a récemment de nouveau plutôt surpris à la hausse, et la BCE adopte aussi un ton plus restrictif, suivant les traces de la Fed. C’est pourquoi nous avions décidé le mois dernier de devenir plus prudents, en abaissant les actions à une légère sous-pondération.

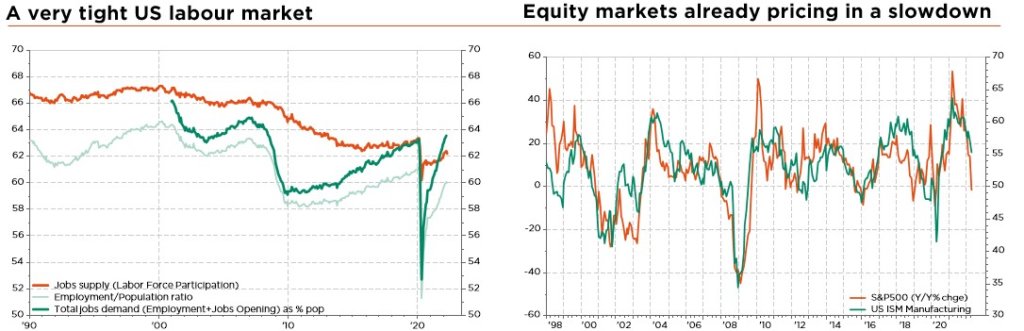

Mais s’il est facile de voir ce qui ne va pas, des signes encourageants existent aussi. En premier lieu, et malgré les nombreux vents contraires (hausse des taux, guerre en Ukraine, confinements chinois), une récession n’est pas imminente, alors que les marchés d’actions anticipent déjà un fort ralentissement. De plus, l’inflation devrait atteindre un pic cet été: les effets de base deviendront plus favorables, les prix des biens marquent déjà le pas, les problèmes d’approvisionnement seront progressivement résolus, et la hausse des taux/le ralentissement de la croissance devraient finir par plafonner les pressions sur les prix. Enfin, il est difficile d’imaginer les banques centrales devenant bien plus agressives, du moins à court terme, les marchés tablant désormais sur un taux cible de 2,75% pour la Fed et 0,5% pour la BCE en décembre.

Du côté des marchés, les valorisations commencent à être intéressantes, non seulement sur les actions, les bénéfices ayant continué à croître alors que les cours chutaient, mais aussi les obligations, qui offrent des rendements globalement satisfaisants sur la partie courte de la courbe. Le principal souci est que les valorisations ont tendance à exagérer. En d’autres termes, les actifs à risque n’ont pas encore atteint un niveau si bon marché qu’ils en deviennent irrésistibles, quel que soit le contexte ou les perspectives. De manière pragmatique, cela signifie que les investisseurs actuellement peu exposés au risque peuvent tremper un pied dans l’eau, tandis que les autres doivent rester prudents, très sélectifs, bien équilibrés et avec un horizon-temps suffisant.

Comparé aux précédents creux, cette correction boursière a peut-être moins fait la une des journaux.

Mais la bonne nouvelle est qu’une grande partie du risque d’inflation, de resserrement monétaire et donc de hausse des taux est désormais intégrée, les dégâts étant les plus marqués là où l’exagération des valorisations était la plus évidente, comme les sociétés tech non profitables, les obligations à long terme ou les cryptomonnaies. En outre, jusqu’à peu, les investisseurs n’avaient d’autre choix que d’accepter la volatilité des actions dans l’espoir d’un rendement décent – vu le «risque sans rendement» des obligations ou l’absence totale de rendement des liquidités. Les obligations à court terme offrent désormais presque le même rendement que les échéances plus longues, aidant à atténuer la volatilité globale d’un portefeuille.

Partant, nous maintenons une légère sous-pondération des actions mondiales et relevons les obligations en légère sous-pondération, pour une allocation d’actifs globalement prudente et plus équilibrée. Au sein des actions, nous continuons de privilégier les marchés défensifs de haute qualité (États-Unis et Suisse) et les titres à dividendes, avec aussi l’ajout tactique d’une exposition au Royaume-Uni, ainsi que des ETF dans les ressources naturelles et la transition énergétique, afin d’avoir un positionnement de style plus équilibré. Nous nous réintéressons également à la Chine, abaissée il y a deux mois, vu les valorisations devenues suffisamment bon marché et les vents arrière favorables désormais en vue (fin des confinements et reprise des stimulus économiques).

Finalement, du côté obligataire, nous devenons plus constructifs, les valorisations s’étant nettement améliorées. La partie courte de la courbe offre désormais une certaine valeur : nous recommandons d’ajouter des obligations du Trésor américain 3-7 ans et/ou d’initier des positions sur des obligations EUR Broad IG 3-5 ans, limitant en cela la duration et le risque de crédit.

Ecrit par Fabrizio Quirighetti, CIO, Responsable des stratégies multi-asset et obligataires