•L’option sur iPhones de refuser le suivi ne sert pas qu’à protéger la vie privée

•Migration de la publicité en ligne vers de nouvelles plateformes

•Equilibre fragile entre risques pour la concurrence et respect de la sphère privée

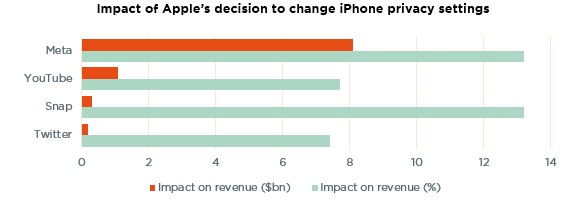

Lorsqu’Apple a introduit la transparence du suivi des applications (ATT) en avril 2021, obligeant celles-ci à solliciter la permission de surveiller le comportement des utilisateurs, l’efficacité de la publicité en ligne a chuté, bouleversant les modèles d’affaires de nombreuses entreprises technologiques. Meta et Google ont la puissance informatique et financière nécessaire pour riposter, mais les petits acteurs sont clairement sous pression.

Apple a beau dire que sa motivation était purement altruiste, défendant la vie privée en tant que droit humain fondamental, la vérité est que l’impact financier de ce changement des paramètres de confidentialité a été énorme. La plupart des utilisateurs d’iPhone préférant renoncer au suivi, les annonceurs ont soudain eu bien plus de mal à rentabiliser leurs investissements. Partant, leurs dépenses sur les grandes plateformes de médias sociaux Snap, Facebook, Twitter et YouTube ont chuté (un recul estimé à USD 9,85 mia pour le seul second semestre 2021), les budgets publicitaires migrant vers les téléphones Android et l’activité propre d’Apple. Dans la mesure où Google offrira bientôt à la plupart des utilisateurs d’Android la même possibilité de refuser le « tracking », la situation promet de se corser encore pour les sociétés technologiques dépendantes des revenus publicitaires.

La réponse de Meta est double : construire de nouveaux outils permettant aux annonceurs de retrouver un regard sur l’efficacité de leurs campagnes et, à plus long terme, développer son propre système d’exploitation pour le métavers – présenté comme la plateforme informatique du futur. Car contrôler le système d’exploitation permet aussi de contrôler les pop-ups publicitaires que voient les utilisateurs. Selon un récent article de l’université d’Oxford traitant de l’impact d’ATT : « les nouveaux changements apportés par Apple ont troqué plus de vie privée contre une plus grande concentration des données récoltées ».

Il n’est donc pas surprenant que les autorités antitrust européennes soient aux aguets. L’Office fédéral allemand des cartels vient d’annoncer une enquête sur le cadre ATT d’Apple, craignant qu’il ne s’auto-préfère indûment ou crée des obstacles déloyaux à la concurrence. Les régulateurs britanniques redoutent eux que le système ATT ne nuise aux consommateurs en faisant grimper les prix des applications et/ou en réduisant leur qualité et variété.

Dans ce nouveau régime, le fait d’avoir un accès direct à des données d’utilisateurs de haute qualité est devenu un aimant pour les annonceurs. À cet égard, une entreprise semble bien tirer son épingle du jeu. En février, lors de la publication de ses résultats 2021, Amazon a révélé pour la première fois le montant de ses revenus publicitaires : USD 31,2 mia, soit un peu moins de 7% du chiffre d’affaires total, mais un triplement estimé depuis 3 ans. L’attrait d’Amazon pour les annonceurs découle de sa connaissance des habitudes d’achat des utilisateurs, un ensemble de données comportementales moins large certes que celui de Meta, mais plus en lien avec des transactions réelles.

Et Apple poursuit sa marche en avant. Début juin, lors de sa conférence annuelle des développeurs de logiciels, la société a dévoilé une série de nouvelles fonctionnalités pour iPhones et Macs, dont notamment une option « buy-now-pay-later » aux Etats-Unis – exploitant ses données concernant les utilisateurs. Un défi cette fois-ci pour les entreprises fintech, qui font déjà face au ralentissement post-Covid du commerce électronique et à la remontée des taux d’intérêt due à l’inflation…

Ecrit par George Simmons, Gérant de portefeuille Senior pour les mandats discrétionnaires

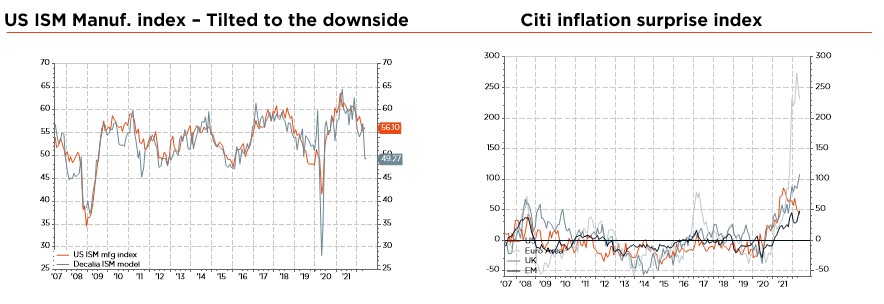

Alors que la plupart des banques centrales s’engagent dans ce qui sera probablement l’un des cycles de resserrement monétaire les plus agressifs des dernières décennies, les craintes de récession (ou de stagflation) ont refait surface – entraînant les bourses mondiales à la baisse. Outre devoir faire face au passage du contexte déflationniste de la dernière décennie à un environnement désormais inflationniste (la montée des taux réels pesant sur les valorisations des actifs à longue duration), les investisseurs sont également confrontés à la perspective d’une détérioration conjoncturelle mondiale, ce qui limite encore davantage la visibilité et nous incite à la prudence.

On pourrait certes arguer que bien des mauvaises nouvelles sont déjà intégrées dans les cours. La guerre en Ukraine et ses répercussions ont été reléguées au second plan, les révisions à la baisse des bénéfices des entreprises sont progressivement anticipées, le positionnement des investisseurs reste extrêmement pessimiste et les multiples deviennent de plus en plus attrayants. Pour autant, la nature successive (plutôt que juxtaposée) des préoccupations macroéconomiques a jusqu’ici empêché une capitulation boursière claire et nette, que nous considérons toujours comme condition préalable à un rebond durable.

Tant que nous n’y verrons pas plus clair quant à la survenue, durée et gravité de la prochaine récession, les bourses devraient rester agitées, les rotations de facteurs entraînant toujours une dispersion entre régions, secteurs et, au final, titres individuels. Il en va de même pour les marchés obligataires, les taux oscillant de manière schizophrénique entre une prime de risque d’inflation plus élevée et des craintes de récession imminente, tandis que le retrait des liquidités exacerbe l’élargissement des spreads de crédit. Les matières premières énergétiques et les métaux industriels n’échappent pas à ces forces contradictoires, les risques cycliques prenant désormais le pas sur une tendance structurelle favorable.

Dans les portefeuilles, nous maintenons donc une légère sous-pondération des actions et obligations mondiales, pour une allocation d’actifs globalement prudente et plus équilibrée. Au sein des actions, nous confirmons notre prudence à court terme, vu la prime de risque plus élevée et la visibilité limitée, et serions, en l’absence de capitulation claire, plutôt vendeurs sur rallyes. Une sélection de titres plus proche de l’indice qu’à l’accoutumée nous paraît toujours nécessaire, de pair avec une approche équilibrée, multistyle et tout-terrain de la construction de portefeuille. Nous ne faisons donc qu’affiner nos allocations régionales et sectorielles, en accentuant d’un cran la sous-pondération des ME hors Chine (les plus à risque en cas de récession).

S’agissant des obligations, nous avons souligné le mois dernier les rendements désormais corrects sur la partie courte de la courbe mondiale, égalant presque ceux des échéances plus longues (avec un risque de duration moindre). Depuis, les taux courts sont encore montés, tandis que les spreads de crédit anticipent désormais un ralentissement significatif. Partant, nous surpondérons légèrement le crédit IG, reconnaissant par ailleurs que les bilans des entreprises restent globalement solides et qu’il n’y aura pas de besoins importants de refinancement ces 2-3 prochaines années.

Pour le reste, nous maintenons notre surpondération de l’or (un havre de « stabilité ») mais rétrogradons les autres matériaux – en particulier les métaux industriels et, dans une moindre mesure, l’énergie – à une légère sous-pondération, les risques cycliques étant, en cas de récession sévère, susceptibles de contrecarrer temporairement la dynamique favorable de long terme. Enfin, nous devenons plus prudents à l’égard du dollar américain, ramené à une légère sous-pondération. Il pourrait bientôt atteindre un sommet, à mesure que les autres grandes banques centrales rattrapent la Fed. Le CHF devient donc notre devise préférée, soutenue par des fondamentaux structurels toujours solides et le récent revirement agressif de la Banque nationale suisse.

Ecrit par Sandro Occhilupo, Responsable de la gestion discrétionnaire