- Malgré les récents vents contraires, l’indice suisse affiche un remarquable palmarès de long terme

- L’attrait structurel des actions helvétiques repose sur des fondamentaux enviables – et fiables

- Tactiquement, les étoiles se réalignent pour ce marché, plaidant pour une exposition accrue

Les Etats-Unis ont certes leurs « Magnificent Seven », mais la Suisse aussi a ses propres magnifiques, lesquels se comparent tout à fait favorablement sur le long terme. Non, il n’est pas question de nos étoiles Federer ou Odermatt cette fois-ci, mais bien de l’indice boursier helvétique qui s’est si souvent distingué au fil des ans, hébergeant notamment de nombreux leaders mondiaux. Ainsi, bien que nombre d’investisseurs les aient délaissées au cours des derniers trimestres, nous ne pensons pas que les actions suisses aient perdu leur mojo. Nous jugeons plutôt les vents contraires récents comme transitoires et proche de leur terme, offrant désormais l’opportunité de retrouver leur éclat d’antan.

D’un point de vue structurel, tous les investisseurs, qu’ils soient nationaux ou étrangers, devraient de notre point de vue détenir en permanence des actions suisses. Non seulement parce que les indices helvétiques figurent parmi les plus performants sur le long terme, mais aussi, et surtout, pour les avantages avérés du marché en matière de diversification, conjuguant grandes capitalisations défensives et petites & moyennes valeurs à forte croissante, plus agiles. La stabilité politique et économique du pays, soutenue par une croissance résiliente, un faible endettement, une inflation contenue, une démographie saine et une monnaie structurellement forte, constitue une toile de fond enviable – une valeur refuge. Parfois surnommé nouveau « Silicon Valley », le pôle d’innovation suisse, avec son ADN entrepreneurial, offre par ailleurs un cadre propice à une diversité de sociétés, souvent familiales, qui attirent une main-d’œuvre flexible et hautement qualifiée. Enfin, compte tenu de la nature exportatrice de son industrie (plus de 90% des revenus des entreprises cotées sont générés à l’étranger), la bourse helvétique représente pour les investisseurs un actif diversifié véritablement mondial. Il va donc sans dire que de nombreuses entreprises suisses sont devenues leaders mondiaux dans des industries de niche innovantes, avec des marques globales bien établies, une productivité constante, un pouvoir de fixation des prix élevé et bien souvent des bilans solides, permettant de dégager une croissance supérieure des bénéfices, des rendements du capital attrayants et des liquidités supérieures à la moyenne.

Sur le plan tactique, nous voyons aujourd’hui de bonnes raisons de renforcer ou réintégrer des actions suisses en portefeuille, en particulier des petites & moyennes capitalisations. De fait, la sous-performance des dernières années s’explique en grande partie par une répartition sectorielle défavorable (l’absence notamment de grandes valeurs technologiques et directement exposées à l’IA), par la remontée des taux d’intérêt qui a pénalisé disproportionnément les actions de haute qualité richement valorisées, et par un franc suisse généralement plus fort. Autant de facteurs qui devraient désormais s’inverser à mesure que le nombre de titres contribuant aux rallyes boursiers s’élargit, que les taux d’intérêt baissent et que la devise nationale s’affaiblit encore à court terme, après la récente baisse surprise de la BNS. En outre, compte tenu d’une meilleure visibilité et de perspectives de bénéfices supérieures à court terme, la valorisation relative historiquement basse des titres helvétiques par rapport aux Etats-Unis et à l’Europe ne semble pas justifiée. Sans oublier que la Suisse est l’un des rares marchés développés à offrir encore une prime de rendement des dividendes intéressante par rapport aux obligations d’entreprises et souveraines à 10 ans, ce qui devrait assurer des flux positifs. Enfin, vu la résurgence des incertitudes géopolitiques, tant militaires qu’électorales, la bourse suisse devrait aussi continuer à se distinguer comme oasis de stabilité pour nombre d’investisseurs.

Compte tenu de ses particularités structurelles, notamment en terme de concentration de titres et de secteurs, ainsi que de ses membres essentiellement de haute qualité, le marché action suisse reste un paradis inégalé pour une gestion de portefeuille active, et de conviction. En particulier, le recours à des stratégies all-cap flexibles, couvrant à la fois les méga-capitalisations défensives et les petites & moyennes capitalisations souvent plus cycliques à croissance rapide, demeure primordial pour libérer le véritable potentiel du marché suisse et participer pleinement à sa surperformance de long terme. C’est pourquoi, malgré leurs coups vaches des derniers temps, nous jugeons intact l’attrait structurel des actions domestiques, et pensons que le temps est venu pour les investisseurs de recommencer à traire nos magnifiques Suisses.

Ecrit par Damien Weyermann, CFA, Gérant Actions Senior

Du bruit et de la fumée sur l’autoroute « Boucles d’or »

- Inflation américaine, géopolitique et divergences monétaires : des défis temporaires

- Une consolidation boursière saine se profile, rétablissant du potentiel haussier à terme

- Conclusion : « Ne pas se battre contre la Fed », en diminuant un peu la prise de risque

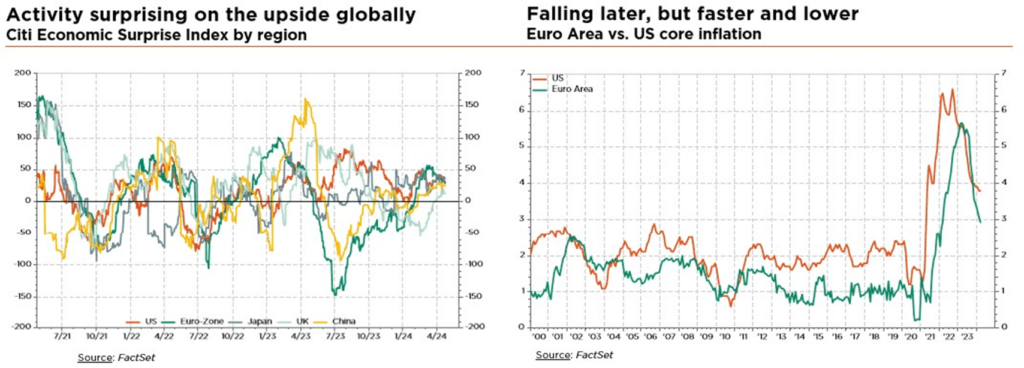

Alors que la persistance de l’inflation américaine retarde les baisses de taux de la Fed et fait grimper les rendements obligataires mondiaux, la conjoncture globale s’avère également plus résiliente, avec des surprises positives en matière d’activité manufacturière, d’emploi et de consommation, malgré le regain de tensions géopolitiques au Moyen-Orient.

Notre scénario macroéconomique central reste inchangé, mais les risques d’une réaccélération temporaire de la croissance et/ou de l’inflation remettent désormais en question ce contexte favorable, car ils pourraient nécessiter un resserrement (plus durable) de la politique monétaire. En outre, les tensions au Moyen-Orient risquent d’exercer une pression haussière sur l’inflation et les taux, tout en freinant la croissance mondiale. Bien que nous ne nous attendions pas à une escalade majeure à ce stade, nous avons néanmoins augmenté les probabilités de notre scénario macroéconomique pessimiste.

Dans le sillage de la hausse des taux et de la résurgence des préoccupations géopolitiques, les bourses se sont éloignées de leurs récents records historiques, mais restent bien soutenues par l’amélioration des tendances bénéficiaires, des flux de fonds réguliers et, surtout, l’élargissement des marchés. En termes de valorisation, au-delà des multiples élevés des indices mondiaux, certains segments comme l’Europe et les petites caps restent encore intéressants, quoique « moins magnifiques ». Les indicateurs de sentiment ne sont plus surachetés après le récent repli, tandis que la part des actions dans les portefeuilles vient juste de renouer avec sa moyenne de long terme – les investisseurs ayant renforcé leur exposition au risque durant les derniers mois. Dans l’ensemble, nous jugeons le récent repli du marché comme sain, estimant qu’il permettra une nouvelle phase haussière en temps voulu.

Dans l’intervalle, la baisse des taux n’a pas (encore ?) créé une opportunité de valorisation suffisante pour la duration, de notre point de vue. Une inflation persistante, des taux (neutres) plus élevés à long terme ainsi que des inquiétudes quant à la viabilité de la dette souveraine exigeant une prime de terme plus élevée ne peuvent être écartés. De même, un scénario de « non-atterrissage », dans lequel l’économie américaine continue de croître et les réductions de taux ne sont pas nécessaires, reste également une option. Pourtant, même si nous estimons les taux « assez correctement valorisés », il est encore difficile de s’enthousiasmer pour le crédit aux niveaux actuels des spreads.

S’agissant des taux, la divergence entre les États-Unis et la plupart des autres économies développées soutient le billet vert. Dans ce contexte, le potentiel de rupture des principales paires de devises contre dollar s’accroît également.

Les matières premières ont perdu une partie de leur pouvoir de couverture/décorrélation, mais la forte dispersion entre sous-segments est notable (les métaux industriels/précieux se comportent bien, tandis que l’énergie a corrigé). Elles peuvent offrir de la valeur dans certains scénarios conjoncturels hors consensus, tels qu’une inflation obstinément élevée conjuguée à une croissance plus résiliente que prévu, mais nous continuons à privilégier l’or par rapport aux autres matières premières, car il bénéficie de vents porteurs structurels bien identifiés (trajectoire budgétaire américaine, offre limitée, fragmentation géopolitique, inflation moyenne plus élevée, dédollarisation et diversification des réserves de change), et pourrait également être soutenu à terme par une baisse des taux réels américains.

En résumé, nous restons constructifs à l’égard des actions, mais avons opté pour quelques prises de bénéfices. Le bruit croissant sur le plan macroéconomique entraîne une plus forte volatilité boursière, et probablement donc une consolidation (saine) à court terme. Si la duration des obligations souveraines pourrait aider à atténuer les pertes sur actions dans le cas improbable d’un recul conséquent des bénéfices, nous nous interrogeons toujours sur sa capacité à servir d’amortisseur dans un scénario d’inflation persistante, de politique monétaire agressive et de récession peu profonde. Au vu de la résurgence des risques géopolitiques et des trajectoires budgétaires inquiétantes, d’autres couvertures ou actifs diversifiants tels que l’or pourraient s’avérer plus efficaces. À cet égard, nous sommes également devenus plus optimistes envers le dollar américain. Au-delà de la croissance américaine résiliente, des taux directeurs, neutres, réels et de long terme plus élevés, ainsi que d’une forme d’exceptionnalisme américain (AI & Magnificent 7), le billet vert pourrait également servir de protection si les choses tournent au vinaigre – à l’image du franc suisse.

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

External sources include: Refinitiv Datastream, Bloomberg, FactSet, BofAML Survey, Statista