- Ce mois-ci, nous avons décidé de laisser – en partie – la plume à ChatGPT d’OpenAI

- Ne serait-ce que pour souligner le rôle clé l’intelligence humaine (IH) dans toute révolution

- Et inciter les investisseurs intéressés par l’IA à regarder par-delà les chouchous du moment

Vu l’actuel engouement médiatique et boursier pour l’intelligence artificielle générative (IA), osons prendre un peu de recul et adopter un point de vue plus équilibré. L’IA ne va vraisemblablement pas remplacer l’intelligence humaine (IH), mais l’améliorer, l’augmenter et, en fin de compte, lui permettre de continuer à innover et faire évoluer l’humanité. Attention donc à ne pas confondre l’œuf (IA) et la poule (IH). L’humain reste assurément aux commandes et, utilisée à bon escient, l’IA ne devrait que confirmer cette suprématie.

Qui de mieux que sa Majesté elle-même, ChatGPT, pour nous expliquer pourquoi l’IA ne peut fonctionner sans l’IH, pourquoi elle ne pose pas un risque fatal pour l’avenir de l’IH, et enfin pourquoi l’IH restera supérieure dans des domaines créatifs cruciaux.

Ainsi, à la question de savoir si l’IA peut fonctionner sans l’IH, ChatGPT répond que « les humains sont responsables de la conception des algorithmes, de la création des modèles, de l’entraînement des systèmes d’IA avec des données et de l’ajustement de leurs performances », admettant avec candeur que « l’IA manque de qualités humaines, comme la conscience, les émotions et les expériences subjectives ».

Interrogé sur l’avenir de l’IH par rapport à l’IA, ChatGPT indique heureusement que « l’IH devrait continuer à se développer », en se référant notamment aux neurosciences, aux sciences cognitives et à la génétique, tout en se montrant aussi très optimiste quant à l’IA, qui « recèle un immense potentiel pour de nouvelles avancées », avec de nombreux domaines d’utilisation possibles « y compris les soins de santé, la finance, les transports et le divertissement, pour automatiser des tâches, augmenter les capacités humaines et fournir des solutions novatrices aux défis sociétaux ». Il émet toutefois une réserve d’ordre éthique : « Veiller à ce que l’IA soit développée et déployée de manière responsable, en tenant compte de la transparence, de l’équité et du bien-être humain, sera crucial pour façonner la relation future entre l’IH et l’IA ».

Et pour répondre à notre ultime question, à savoir si l’IH restera supérieure à l’IA, ChatGPT commence par se dédouaner, affirmant qu’ « en tant que langage émanant de l’IA, je n’ai pas d’opinions ou de croyances personnelles » !

S’il admet que « l’IH excelle aujourd’hui dans plusieurs domaines par rapport à l’IA », il souligne également que « les technologies alimentées par l’IA ont dépassé les performances humaines dans certaines tâches, telles que les échecs, les calculs complexes et la reconnaissance d’images », ajoutant même que « certains chercheurs estiment que le développement d’une intelligence générale artificielle, qui posséderait une intelligence semblable à celle de l’humain dans un large éventail de tâches, pourrait être possible à l’avenir ». Sa conclusion reste toutefois évasive : « La relation entre l’IH et l’IA est complexe, et l’équilibre de supériorité pourrait changer au gré des avancées technologiques ».

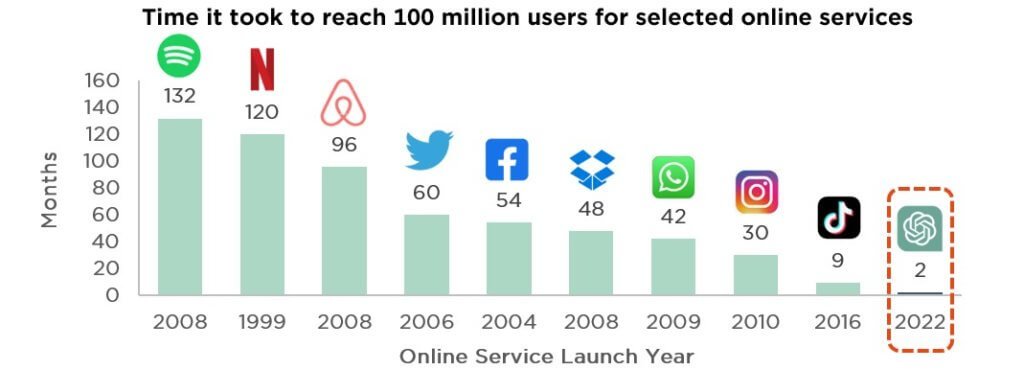

Revenons maintenant à nos réflexions (purement humaines) sur le sujet, en soulignant tout d’abord que la technologie n’est pas un obstacle à l’humanité. Nous avons toujours évolué – physiquement, comportementalement, moralement, biologiquement. Le rythme d’innovation a peut-être accéléré récemment, mais notre capacité d’adaptation reste intacte. De fait, l’IH a un long historique à cet égard, les technologies innovantes créées par l’humain ayant toujours été à l’origine des changements majeurs de notre condition. Cette révolution n’est ni la première (pensez à Internet), ni la dernière, et la principale question n’est pas de savoir si l’IA va s’imposer, mais qui en profitera le plus.

Sur le plan de l’investissement, reconnaissant que l’IA et l’IH devraient coexister avec succès à l’avenir, notre objectif est d’identifier les entreprises qui sauront le mieux embrasser cette révolution. Par-delà le battage médiatique dont profitent actuellement les gagnants les plus évidents de la chaîne d’approvisionnement de l’IA, les investisseurs à horizon long devraient se concentrer sur les entreprises agiles avec des compétences de transformation éprouvées, capables d’intégrer rapidement des outils d’IA innovants. En d’autres termes, nous préférons aborder l’énorme opportunité du marché de l’IA par le biais de titres d’entreprises bien gérées et hautement adaptatives, typiquement caractérisées par… une IH supérieure !

Ecrit par Damien Weyermann, Lead Portfolio Manager

Un verre à moitié vide, mais les investisseurs ont soif

- Croissance & inflation : soulagement aux Etats-Unis mais plus mitigé ailleurs

- Valorisations boursières peu attrayantes ? Regardez de plus près…

- Un marché étroit ne présage pas forcément de rupture, mais plutôt de rotations à venir

Les investisseurs n’ont peut-être pas fini d’escalader le mur d’inquiétudes, mais la situation semble évoluer vers le mieux. Malgré le risque latent de récession, les chances d’un atterrissage en douceur à l’échelle mondiale se sont encore accrues avec une activité américaine plus résiliente que prévu, une inflation en recul, des tensions bancaires et de plafond de la dette aux Etats-Unis qui relèvent désormais du passé, des banques centrales proches de leur resserrement maximal et des marchés de l’emploi qui se rééquilibrent en douceur. On pourrait même affirmer que l’économie américaine a atterri, tout en roulant encore trop vite.

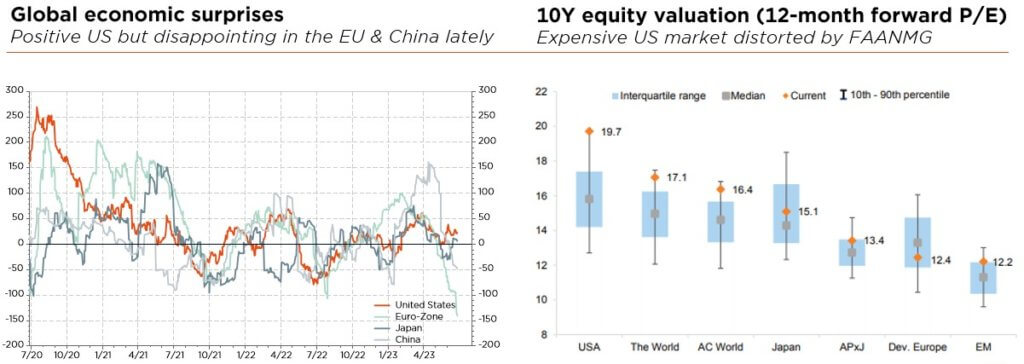

En revanche, la reprise qui a suivi l’ouverture de la Chine s’essouffle déjà et les tendances restent mitigées en Europe, l’inflation s’avérant persistante dans certains pays, mais le redoutable assèchement du crédit mondial est probablement repoussé.

En d’autres termes, la situation pourrait paradoxalement s’améliorer avant de s’aggraver. Ce qui augure quelques hausses de taux supplémentaires, comme l’intègrent déjà les marchés.

Des résultats du 1er trimestre meilleurs que prévus, des données rassurantes sur la croissance et l’inflation américaines, ainsi que l’absence de mouvement de « vendre en mai et s’en aller » ont sans aucun doute déclenché une crise de panique parmi les investisseurs. Le sentiment passant rapidement de la peur à l’avidité, nous nous garderions de surinterpréter ces signaux. L’histoire montre que les alertes techniques de surachat peuvent s’afficher un certain temps avant de fournir des indications précises. De fait, l’allocation moyenne aux actions n’a que marginalement augmenté (à partir d’une forte sous-pondération), laissant penser que cet élan d’optimisme profite aussi à d’autres classes d’actifs. Nous voyons donc toujours un risque de baisse limité pour les marchés actions, le « pain trade » restant une trajectoire haussière.

Il est vrai que les bourses mondiales, et en particulier américaines, semblent chères selon presque toutes les mesures, pesant fortement sur leur attrait relatif dans l’environnement actuel de rendements meilleurs sur les obligations et les liquidités. Il est toutefois intéressant de constater que les multiples ne sont pas tous si tendus, une fois le couvercle indiciel soulevé.

En dehors des États-Unis, ou plus précisément des segments de croissance du marché américain, le panorama est meilleur. S’agissant des inquiétudes liées à l’étroitesse du marché, nous constatons que la participation s’est récemment améliorée et que des épisodes similaires dans le passé n’ont PAS empêché la performance ultérieure du marché. Pourtant, nous nous attendons à une convergence progressive et non linéaire des actions au sein des indices dans les prochains mois, impliquant d’autres rotations de facteurs/styles/secteurs. En d’autres termes, nous voyons encore des poches de valeur dans les actions, mais il faudra faire preuve d’agilité et de sélectivité.

D’une part, de nombreux obstacles ont été levés ces derniers mois, tandis que plusieurs indices ont franchi d’importants niveaux techniques, ce qui laisse présager une poursuite de la hausse. D’autre part, la nature concentrée du rallye de cette année, déjà évoquée, ainsi que des valorisations peu attrayantes et des indicateurs de sentiment tendus à court terme, incitent toujours à la prudence. Aussi, bien que nous soyons devenus progressivement plus constructifs à l’égard des actions ces derniers mois, une meilleure visibilité économique nous manque toujours pour devenir résolument plus positifs. D’où notre position inchangée sur les actions, globalement neutre.

Nous avons toutefois apporté des changements tactiques en juin. Le Royaume-Uni a été ramené à une légère sous-pondération, reflétant une détérioration durable de la toile de fond économique et politique. Les actions japonaises ont été renforcées à une légère surpondération, le marché étant appelé à bénéficier d’une politique monétaire « idéale », de perspectives économiques meilleures, de l’inflexion des flux de capitaux, de valorisations intéressantes et de l’amélioration de la gouvernance d’entreprise. Par ailleurs, nous maintenons notre position légèrement surpondérée sur les actions chinoises, tout en envisageant de prendre des bénéfices sur tout rebond potentiel à court terme induit par des mesures de relance. Enfin, sur un plan plus granulaire, nous nous tournons désormais davantage vers la valeur (légère surpondération).

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

External sources include: Refinitiv Datastream, Bloomberg, FactSet, Goldman Sachs, World of Statistics