- C’est un décalage entre actifs et passifs, non un bilan déficient, qui a fait tomber SVB

- La réglementation bancaire, en Europe surtout, est plus stricte qu’en 2007-2008

- Vu le peu d’alternatives aux comptes courants, reste 2 options : investir ou dépenser !

La ruée sur la Silicon Valley Bank (SVB) s’est déroulée pour beaucoup en ligne, mais sur le fond, elle ressemble à ce que des générations d’enfants ont vu dans le film Mary Poppins. Lorsque le jeune Michael proteste qu’il veut récupérer ses sous (pour nourrir les pigeons !), d’autres clients se demandent si leurs propres deniers sont vraiment « sains et saufs », forçant la banque à suspendre ses activités. Des exemples réels jalonnent malheureusement les pages des livres d’histoire, les plus récents (avant les événements de mars) étant Countrywide Financial et Northern Rock en 2007.

La débâcle de SVB illustre bien l’impact du COVID-19 sur les bilans bancaires. Les plans de relance budgétaire massifs, avec distribution de chèques à des ménages confinés, donc pouvant difficilement consommer, ont fait gonfler les liquidités. Les entreprises, elles aussi, regorgeaient d’argent, en particulier les start-ups technologiques courtisées par des fonds d’investissement privés désespérément en quête de rendement. Afin d’obtenir une rémunération supérieure à celle versée sur ces dépôts, les banques ont élargi leurs portefeuilles d’investissement, notamment en accumulant des bons du Trésor à échéances longues. Mais lorsque la Fed a adopté une politique agressive de hausse des taux, le problème a été double. À l’actif de leur bilan, les banques ont dû faire face à des retraits de la part de clients mécontents de ne pas voir les taux plus élevés répercutés. Au passif, elles ont dû enregistrer des pertes sur les obligations vendues pour honorer les retraits de dépôts – et consolider leurs ratios de liquidité.

Il ne fait aucun doute que la fintech, et internet plus généralement, ont joué un rôle dans les récentes turbulences bancaires. De fait, la généralisation de l’accès aux services en ligne, l’accélération des transactions et la diffusion quasi instantanée des nouvelles sur les médias sociaux ont accéléré la chute de SVB. La question se pose toutefois de savoir si la fintech pourrait aussi aider les gestionnaires de risques au sein des banques à surveiller et contenir les pénuries de liquidités.

Ou encore si elle pourrait favoriser une décentralisation des risques en aidant les clients à répartir leurs liquidités (au-delà du montant garanti) entre plusieurs banques.

Quelle que soit la gravité des problèmes bancaires actuels, il serait faux de les comparer à la crise financière de 2008-2009. La problématique aujourd’hui est celle de la liquidité, non de la solvabilité. La réglementation bancaire a été renforcée après la crise et, en Europe du moins, ces exigences plus strictes ont été maintenues durant la dernière décennie. Les banques sont soumises à des tests réguliers, sont mieux capitalisées, disposent de plus de liquidités et leurs sources de financement sont stables. À ce stade, rien n’indique que des investissements toxiques, tels que les CDO de 2008, figurent dans leurs bilans. Néanmoins, l’activité bancaire, basée sur le levier et le crédit, reste risquée par nature – particulièrement en période de resserrement monétaire et de ralentissement conjoncturel.

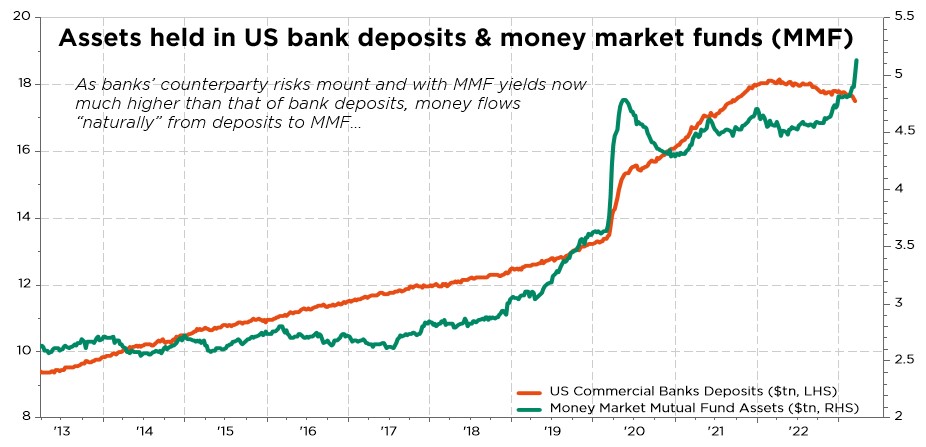

Pour conclure, quelques réflexions sur les alternatives qui s’offrent aux clients inquiets pour leurs dépôts en espèces dépassant la garantie étatique (CHF 100’000 en Suisse, un niveau similaire en Europe). Les récents développements montrent clairement que les crypto-monnaies, bien que nées du manque de confiance dans le système bancaire après 2008, ne sont pas une panacée en termes de risque. Mettre son argent sous le matelas ou dans un coffre-fort domestique ? Ce n’est pas non plus une recette pour dormir sur ses deux oreilles. Plutôt, des instruments relativement sûrs comme des bons du Trésor ou des fonds monétaires (en évitant toutefois les AT1 bancaires…) pourraient être achetés, dans la mesure où les actifs financiers appartiennent au client de la banque en cas de faillite. Investir ses liquidités à horizon moyen ou long terme est une autre possibilité, tout comme choisir de les dépenser ! Surtout si une reprise de l’inflation venait à amputer le pouvoir d’achat de l’épargne liquide…

Ecrit par George Simmons, Senior Portfolio Manager

Les tensions bancaires pourraient peser sur le crédit

- La récession guette, l’inflation marque le pas et le pic des taux semble proche

- La Fed est sur une corde raide, entre maîtrise de l’inflation et stabilité financière

- En cas de baisse des taux, l’or en profiterait et le billet vert pourrait perdre du terrain

Un an après la première hausse des taux, le resserrement rapide et agressif de la Fed a fini par faire mal. Quel sera l’impact des tensions bancaires actuelles sur la toile de fond économique ? S’il dépendra évidemment de la gravité des blessures du secteur bancaire, ainsi que du temps nécessaire à leur guérison, certains changements doivent néanmoins être opérés.

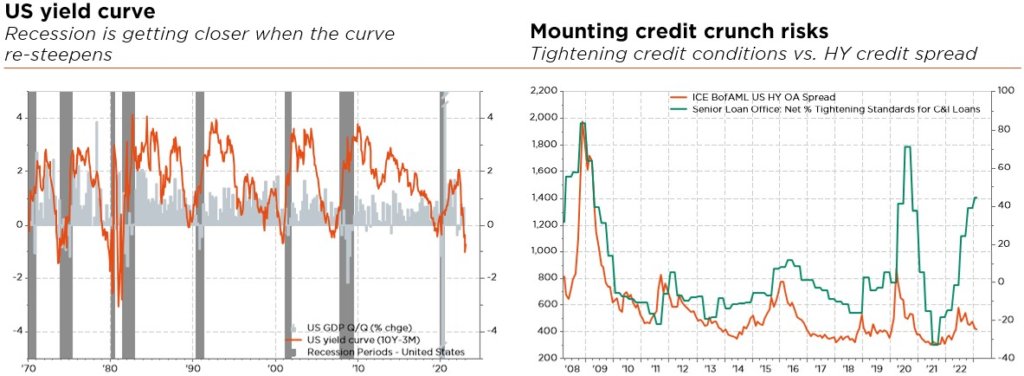

Les perspectives de croissance sont à revoir à la baisse, eu égard au resserrement des conditions financières. Les banques seront confrontées à un coût du capital plus élevé, à certaines contraintes de liquidité et à une détérioration de la qualité de leur bilan, en particulier s’agissant des prêts immobiliers commerciaux aux États-Unis. Si le crédit devient plus difficile ou plus cher à obtenir, en particulier pour les petites et moyennes entreprises, les perspectives d’investissement et d’embauche risquent de faiblir. La problématique de l’inflation passera certainement au second plan, avec une croissance économique qui ralentit plus vite et plus tôt que prévu et une remontée probable du taux de chômage. Enfin, les principales banques centrales sont désormais confrontées à un arbitrage difficile entre maîtrise de l’inflation d’une part, et stabilité financière/risques pour la croissance d’autre part. Le mois dernier, elles ont décidé de continuer de monter les taux en raison d’une inflation toujours inconfortablement élevée, mais en indiquant qu’elles entendent dépendre davantage des données à l’avenir. Elles continuent par ailleurs à fournir des liquidités, si nécessaire, aux institutions solvables et veilleront à ce que la transmission de la politique monétaire à l’économie ne soit ni interrompue ni gravement compromise. Ainsi, même si de nouvelles hausses de taux ne peuvent être exclues, le pic est désormais plus proche.

Nous conservons donc notre positionnement tactiquement prudent (légère sous-pondération) sur les actions et les obligations, tenant compte des taux réels positifs, d’une primes de risque et d’inflation plus élevée, des incertitudes géopolitiques, ainsi que de l’attrait relatif du cash vu son rendement actuel et sa nature très liquide.

Au sein des actions, nous maintenons une approche équilibrée, multi-styles et tout terrain, avec une allocation géographique et sectorielle bien diversifiée (compte tenu d’une toujours très large dispersion des possibles scénarios économiques), et nous continuons à souligner notre préférence pour les grandes capitalisations, plus sûres. En mars, nous avons néanmoins affiné nos préférences sectorielles et factorielles. En particulier, nous avons adopté une attitude plus prudente à l’égard des banques, à la lumière des récentes incertitudes, tout en devenant plus constructifs sur le secteur technologique, de grande qualité mais encore mal-aimé.

Dans les obligations, nous privilégions toujours les instruments liquides et la partie courte de la courbe, à l’échelle globale, vu son inversion actuelle. Nous avons toutefois augmenté la duration vers le haut de notre fourchette cible de 3 à 5 ans, via une surpondération des bons du Trésor américain. Nous les préférons aux autres titres souverains, car ils constitueront le meilleur refuge si la croissance nominale s’essouffle et que la Fed marque une pause. Enfin, nous passons à une sous-pondération du haut rendement, préférant les obligations de haute qualité dans un contexte de diminution des liquidités et de ralentissement de la croissance. Cela dit, nous restons à l’aise avec les obligations d’entreprises IG, en particulier sur la partie courte de la courbe EUR (1-5 ans) ; les valorisations restent moins tendues qu’aux États-Unis et les entreprises sont généralement moins endettées/mieux diversifiées géographiquement en termes de ventes et de financement.

Pour le reste, nous maintenons notre légère sous-pondération tactique de l’or et des autres matières premières. Nous pourrions éventuellement devenir plus constructifs sur l’or (et plus prudents sur le dollar américain), si la Fed abaissait ses taux plus tôt et plus agressivement que prévu. Au cours des prochains mois, nous ne prévoyons pas de tendance majeure pour le billet vert – vu un scénario toujours de croissance mondiale faible mais positive, sans divergences significatives en matière de politique monétaire. Le franc suisse reste notre monnaie préférée, soutenu par des fondamentaux structurels toujours solides, une inflation moindre et une croissance résiliente. Dans le domaine des devises également, qualité et caractéristiques défensives sont essentielles.

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires