Entretien avec Andrea Biscia, Analyste actions et ESG

«O2 et Écologie » est l’un des sept grands thèmes de la stratégie DECALIA Sustainable qui façonnera la société de demain.

Le secteur de l’isolation présente un potentiel gigantesque, et voici ce que vous devez savoir à son sujet :

- Des gains potentiels en matière d’efficacité énergétique grâce à une meilleure isolation

- Les avantages et les inconvénients des différents matériaux utilisés pour isoler les bâtiments

- Les marchés finaux et leur résilience respective face à un ralentissement économique

- Les principales entreprises du marché de l’isolation et des travaux de toiture

- Les opportunités d’investissement (et test de résistance au scénario le plus défavorable

Alors que l’hiver s’annonce difficile sur le front de l’énergie en Europe, la priorité immédiate des responsables politiques est évidemment de garantir un accès suffisant aux sources d’énergie pour éviter les pannes d’électricité et de limiter le choc inflationniste pour les ménages. Cela étant dit, leur objectif à plus long terme est de réduire la consommation d’énergie dans tous les pans de l’économie. Les systèmes d’isolation plus efficaces ont clairement un rôle à jouer à cet égard. D’autant plus que plus des trois quarts des bâtiments en Europe (environ 1 million de maisons rien qu’en Suisse) et 90 % aux États-Unis sont actuellement considérés comme insuffisamment isolés.

Andrea, pourriez-vous commencer par nous donner un bref aperçu de la chaîne de valeur du secteur de la construction ?

La chaîne de valeur de la construction est en fait assez simple. Elle commence par l’extraction des matières premières et des matières fossiles ou minérales. Ces intrants sont ensuite acheminés vers les fabricants, qui les transforment en produits de construction vendus soit directement aux entrepreneurs, soit par l’intermédiaire de distributeurs. Les marchés finaux se répartissent entre les secteurs résidentiel et non résidentiel et les nouvelles constructions et rénovations.

Le secteur de la construction ne risque-t-il pas de pâtir de l’impact de l’inflation sur les dépenses de consommation, de la tendance à la hausse des taux immobiliers et du ralentissement de la croissance du PIB ?

La santé du secteur de la construction est clairement corrélée à la conjoncture économique, comme en témoigne le repli des ventes de logements neufs aux États-Unis le mois dernier. Certains segments du marché devraient toutefois mieux résister à un ralentissement potentiel de l’économie.

Nous pensons par exemple que le secteur américain de la construction s’en sortira mieux que son homologue européen.

Non seulement les constructions neuves sont en baisse depuis plusieurs années en Europe, mais la forte dépendance du Vieux continent à l’égard du gaz russe détériore clairement les perspectives économiques.

Nous avons également une préférence pour la construction non résidentielle aux dépens de la construction résidentielle en raison des diverses mesures de soutien déployées par les États et du développement des immeubles d’appartements dans le secteur résidentiel – qui s’apparente de plus en plus aux bâtiments commerciaux, en termes d’entreprises sous contrat. Enfin, face à la hausse de l’inflation et des taux des crédits immobiliers, les rénovations résistent généralement mieux que les nouveaux projets de construction. Un projet de construction neuve peut être reporté, mais pas la réparation d’un toit qui fuit, par exemple.

Lors de la rénovation d’un bâtiment, quel sont exactement les gains potentiels en matière d’efficacité énergétique grâce à une meilleure isolation ?

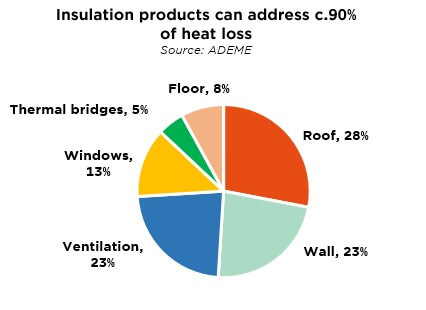

Le potentiel étant assez énorme, nous avons une vraie préférence pour ce segment de la chaîne de valeur de la construction. L’ADEME, l’Agence française de l’environnement et de la maîtrise de l’énergie, estime que, pour une maison non isolée datant d’avant 1974, la moitié de la perte de chaleur est imputable aux murs et au toit. En outre, une étude du gouvernement britannique évalue les économies annuelles liées à l’efficacité énergétique pouvant être générées par l’isolation (pour une maison standard de 3 chambres classée F) à un peu moins de 700 livres sterling, soit bien plus que ce qui peut être obtenu par le remplacement de la chaudière (300 livres), ou par les thermostats, les fenêtres à double vitrage et l’éclairage à faible consommation d’énergie (chacun à moins de 100 livres).

L’isolation et la réfection des toitures utilisent des produits de construction dits « légers ». N’existe-t-il pas également des possibilités de décarbonation dans le segment des produits de construction plus lourds ?

Puisqu’il n’existe pas encore d’alternatives « vertes » efficaces au béton et au ciment, les entreprises du secteur des produits de construction lourds sont très polluantes et souffrent par ailleurs du coût actuellement élevé de l’énergie (qu’elles utilisent de manière intensive), des taxes sur le carbone et des certificats de CO2. À nos yeux, cette option n’est pas attractive.

Quel pourrait être le rythme de croissance de l’isolation au cours de la prochaine décennie ?

Le marché de l’isolation devrait enregistrer un taux de croissance annuel composé de 4,5 % jusqu’en 2030, voire même plus rapide aux États-Unis (environ 6 %). La crise énergétique actuelle et les politiques de soutien pourraient engendrer une croissance proche de 10 % au cours de la prochaine décennie. Les entreprises innovantes exposées aux marchés finaux les plus porteurs pourraient bien sûr faire beaucoup mieux.

En ce qui concerne l’isolation des murs, qui représente la moitié du marché total de l’isolation thermique des bâtiments, pouvez-vous décrire les différents types de matériaux qui peuvent être utilisés ?

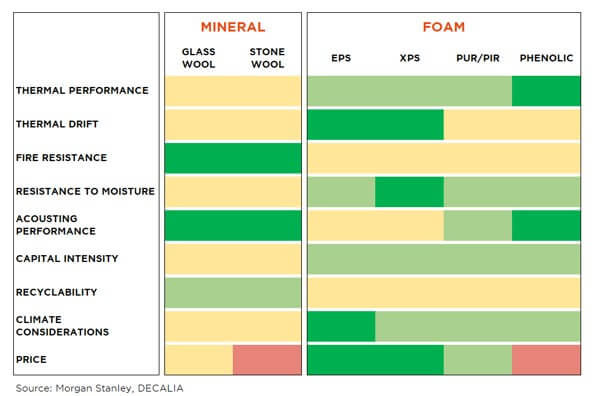

Si l’on met de côté les « solutions » d’origine végétale ou animale, qui joueront peut-être un rôle à l’avenir mais restent anecdotiques pour l’instant, deux types de matériaux sont utilisés pour isoler les bâtiments : la mousse et la laine minérale. Concrètement, la mousse est à base de dérivés du pétrole (par exemple, le polystyrène expansé (EPS) ou le polystyrène extrudé (XPS)), tandis que la laine minérale est à base de roche (la laine de roche est produite en faisant fondre de la roche basaltique et du coke, la laine de verre en faisant fondre du sable, de la soude et du calcaire).

Pour vous, la mousse est clairement le matériau le plus intéressant aujourd’hui. Pour quelle raison ?

Comme l’indique le tableau ci-après, la mousse offre les meilleures performances thermiques en termes de conductivité et de résistance notamment. Elle est moins gourmande en capital, ses couches sont plus fine et elle est également moins chère. Ce dernier point peut sembler quelque peu étonnant compte tenu de la hausse du prix du pétrole ces douze derniers mois.

En revanche, les prix des matières premières minérales ont connu une augmentation beaucoup plus marquée. Celui du coke de pétrole, par exemple, a augmenté de 132 % en glissement annuel (prix moyen de janvier à juillet), contre 48 % pour le pétrole. A noter également que l’augmentation trajectoire du prix du MDI (méthylène diphényl diisocyanate), dérivé du pétrole utilisé pour produire de la mousse isolante, a été inférieure à celle du pétrole (+14 % seulement).

L’isolation des toitures constitue-t-elle également une opportunité d’investissement intéressante ?

La résilience étant notre principal critère d’investissement, les travaux de toiture se distinguent clairement des autres solutions. Les rénovations représentent environ 80 % de ce marché et sont généralement de nature non discrétionnaire.

Comme je l’ai déjà indiqué, si le toit d’un bâtiment est endommagé, il doit être réparé de toute urgence.

Je tiens également à souligner que jusqu’à 40 % du prix d’une « réfection de toiture » concerne généralement l’isolation, et certaines entreprises sont présentes à la fois sur les segments de l’isolation des murs et de la couverture.

Pouvez-vous nous présenter brièvement le paysage concurrentiel ? Quels sont les principaux acteurs du marché de l’isolation et quelles sont leurs expositions respectives ?

Les quatre plus grands spécialistes sont Kingspan, Rockwool, Owens Corning et Carlisle. Les deux premières sont essentiellement actives dans le domaine de l’isolation (bien que Kingspan ait récemment acquis une entreprise de toiture), alors que les deux dernières sont présentes sur les segments de l’isolation et de la toiture.

En ce qui concerne les catégories d’isolants vendus, Rockwool – comme son nom l’indique – est actif dans la laine minérale (plus particulièrement dans la laine de roche), Kingspan et Carlisle dans la mousse, tandis qu’Owens Corning produit les deux.

Quel est le potentiel d’innovation dans le domaine de l’isolation, et qui en est à l’origine ?

Là où il y a de la croissance et des parts de marché à gagner, il y a une incitation à innover! Un premier exemple que nous pouvons donner est celui de la mousse pulvérisée de Carlisle.

Bien qu’elle soit plus chère et qu’elle nécessite l’intervention d’installateurs spécialisés, la mousse projetée connaît une croissance plus rapide (proche de 10 %) que l’isolation traditionnelle. Sa qualité supérieure s’explique notamment par sa capacité à combler les interstices et les fissures, sa durabilité accrue, sa capacité de rétention de l’humidité ainsi que les possibilités de rénovation des murs non isolés.

Autre développement récent intéressant, l’intégration directe de l’isolation dans les panneaux solaires. La nouvelle génération de « PowerPanel » de Kingspan, par exemple, associe sa technologie d’isolation à haute performance « QuadCore » à une technologie photovoltaïque monocristalline efficace, ce qui permet de réduire considérablement le temps et le degré de complexité de l’installation.

- Les bâtiments représentent actuellement 40 % de la consommation d’énergie en Europe

- 64 % de l’énergie consommée par les ménages européens est destinée au chauffage

- 65 % des bâtiments européens ont au moins 30 ans

- La Commission européenne veut (au minimum) doubler le taux de rénovation de 1 %

- Dans un logement, un système d’isolation efficace est rentabilisé en moins de 90 jours

En vous écoutant, on a l’impression que Carlisle se démarque de la concurrence, du fait de sa transition vers des produits de construction exclusivement durables et de son engagement ESG continu. La valorisation de l’action ne reflète-t-elle pas déjà ces caractéristiques intéressantes ?

Carlisle figure certes parmi les actions les plus onéreuses, mais pour nous cela se justifie par sa gamme de produits (mousse plutôt que laine minérale), son exposition géographique (les États-Unis représentent 80 % de son chiffre d’affaires) et – ce qui est peut-être encore plus important – les marchés finaux qu’elle dessert (90 % dans l’immobilier commercial).

Deux autres aspects sont également importants et témoignent de la résilience de son modèle économique : la valorisation de Carlisle a renoué avec les niveaux qui étaient les siens avant la Covid, malgré la très nette amélioration des perspectives du secteur de l’isolation depuis 2019, et le titre enregistre encore une progression positive depuis le début de l’année.

A l’inverse, ceux de ses concurrents sont tous en territoire négatif sur la période.

Si le pire scénario économique venait à se concrétiser, c’est-à-dire si l’Europe tombait dans une grave récession, quels pourraient être les risques des différents acteurs du secteur de l’isolation ?

Nous avons effectué une sorte de « test de résistance », en utilisant des hypothèses très négatives pour les différents marchés finaux des quatre entreprises que nous avons mentionnées. Nous avons notamment supposé une baisse de 40 % des nouvelles constructions résidentielles (à titre de comparaison, elles avaient chuté de 50% pendant la crise financière mondiale de 2007-2008) et une diminution de 25 % des nouvelles constructions non résidentielles.

Quant au segment de la réparation, de la maintenance et de l’amélioration (« rénovations »), pour lequel les courtiers envisagent au pire une stagnation, nous avons supposé une baisse de 5 %.

Nous sommes arrivés au final à une baisse potentielle de 20 % à 35 % des valeurs de l’isolation, une tendance qui commence déjà à se matérialiser. Les investisseurs ont donc tout intérêt à rechercher des opportunités pour accroître leur exposition à ce secteur prometteur et indispensable à la transition énergétique.

Pour conclure cette discussion sur l’isolation, pourriez-vous nous faire part d’autres évolutions dans le secteur de la construction susceptibles de rendre le monde plus vert ?

Les entreprises de construction cherchent de plus en plus à gérer la question du carbone incorporé, à savoir, comme le définit le World Green Building Council, «les émissions carbone associées aux matériaux et au processus de construction tout au long du cycle de vie d’un bâtiment ou d’une infrastructure».

Ces émissions dites de « scope 3 » représentent la majeure partie du total de leurs émissions (80 % pour Kingspan). C’est pourquoi notre prochaine publication sur l’« Écologie » traitera des modèles économiques circulaires qui s’attaquent à ce problème.

A propos de la stratégie DECALIA Sustainable

- un fonds d’actions global multithématique, investissant dans des secteurs innovants et des entreprises disruptives qui façonneront notre société de demain

- dans les 7 thèmes (Security, O2 & Ecology, Cloud & Digitalisation, Industrial 5.0, Elder & Well being, Tech Med, Young Generation) regroupés sous l’acronyme SOCIETY

- gérés par une équipe expérimentée : Alexander Roose (ex-CIO du Fundamental Equity de Degroof Petercam AM) & Quirien Lemey (ex-Lead PM d’un fonds multithématique chez Degroof Petercam AM).

À propos de DECALIA SA

Fondée à Genève en 2014, DECALIA se spécialise dans la gestion privée et la gestion d’actifs pour les particuliers et les institutionnels. Avec plus de 70 collaborateurs et 4,9 milliards de francs suisses d’actifs sous gestion, DECALIA s’est développée rapidement, grâce notamment à l’expérience de la gestion active, acquise par ses fondateurs au cours des 30 dernières années. Les stratégies développées par DECALIA s’articulent autour de quatre axes d’investissement porteurs dans une perspective à long terme: la désintermédiation du secteur bancaire, la quête de rendement, les tendances de long terme et les inefficiences de marché. DECALIA est réglementée par la FINMA et dispose d’une licence de gestionnaire de fortune collective. Outre son siège social à Genève, le groupe dispose de bureaux à Zurich et à Milan et de distributeurs de la Sicav DECALIA en Espagne et en Allemagne.