•L’explosion de la demande de véhicules électriques a dopé le prix du lithium

•L’offre a pris du retard, faisant de l’approvisionnement une véritable priorité

•Les constructeurs automobiles investissent aussi dans la production de batteries

Elon Musk vient de faire la une avec le rachat de Twitter. Et s’il décidait de s’engager dans l’exploitation du lithium, afin de s’assurer l’accès à ce métal dont il juge le prix « insensé » et, partant, prendre un avantage décisif sur le marché des véhicules électriques (VE) ? Car les batteries lithium-ion (li-ion), bien qu’encore perfectibles, sont ce qui se fait de mieux aujourd’hui en matière d’alimentation de voitures « vertes » ou d’appareils électroniques portables.

Si le prix du lithium a gagné près de 80% depuis le début de l’année (et a été multiplié par cinq en un an), ce n’est pas à cause d’une pénurie de métal dans le sol – ni d’ailleurs de capitaux pour son extraction. Le problème réside plutôt dans le savoir-faire et les délais de mise en œuvre de nouvelles capacités de production, sans parler des questions juridico-environnementales (le plus grand projet européen en Serbie a été abandonné et, aux Etats-Unis, des poursuites bloquent le développement du gros gisement de lithium dans le Nevada). La demande de VE prévue pour 2025 est telle que, selon les analystes, les investissements dans l’extraction/le traitement du lithium auraient dû accélérer il y a cinq ans déjà pour pouvoir y répondre. Au contraire, vu l’effondrement du cours du lithium en 2018, de nombreux exploitants ont réduit la voilure (Albemarle, qui fournit aujourd’hui un tiers du lithium mondial, constituant une exception notable). Il est vrai que l’industrie automobile elle-même a été prise au dépourvu par l’explosion de la demande de VE, que ce soit pour des motifs environnementaux ou – un peu moins avouables peut-être – de statut social.

Accéder au lithium ne constitue cependant que la première étape. Vient ensuite la fabrication des batteries, un domaine dans lequel les constructeurs automobiles investissent massivement. Un chiffre en dit long : USD 75 milliards ont été affectés au développement et à la production de batteries par des constructeurs automobiles comptant pour moitié de l’industrie mondiale.

À lui seul, Ford se lance dans son plus grand programme de dépenses en près de 120 ans d’existence, en partenariat avec le coréen SK Innovation. Et Volkswagen entend construire six usines en Europe d’ici à 2030.

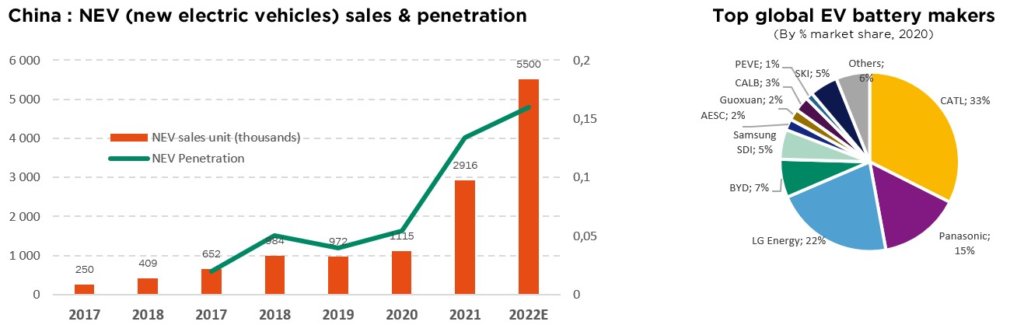

Les avantages des batteries Li-ion sont multiples. Elles sont celles qui présentent de loin la plus forte densité énergétique (bien qu’encore environ 100 fois inférieure à l’essence), elles requièrent relativement peu d’entretien, elles n’ont pas de problème de « mémoire de capacité inférieure » et elles ne contiennent pas de cadmium, compliqué à éliminer. Pour autant, elles présentent encore un certain nombre de défauts. Leur tendance à la surchauffe a été rendue tristement célèbre par l’immobilisation des Boeing 787 « Dreamliner » en 2013, elles peuvent être endommagées par des tensions élevées (des mécanismes de sécurité, entraînant à la fois un surplus de poids et des performances moindres, doivent donc être intégrés), leur recyclabilité est loin d’être optimale, elles impliquent un approvisionnement géopolitique parfois dérangeant et, enfin et surtout, elles restent chères. Sur le plan géopolitique, ce n’est pas tant le lithium qui pose problème, l’Australie étant le principal producteur, mais d’autres intrants tels que le cobalt (dont 70% provient du Congo) et le graphite (extrait en grande partie en Chine). De fait, les principaux fabricants de batteries sont tous asiatiques (voir graphique ci-dessous). Quant au prix, les batteries actuellement utilisées dans un VE valent environ USD 150 par kilowattheure, ce qui signifie qu’un pack de 80 kilowattheures d’énergie électrique coûte environ USD 12’000 – une part considérable du prix total du véhicule.

La course au lithium et à des batteries li-ion plus efficaces est donc lancée. Avec pour enjeu le leadership du marché des VE, en pleine croissance et extrêmement prometteur. A moins que l’alternative de l’hydrogène ne dépasse tout le monde par la bande…

Ecrit par Sandro Occhilupo, Responsable de la Gestion Discrétionnaire

Prudence de mise

•La croissance ralentit, tandis que les pressions sur les prix ne faiblissent pas

•Maîtriser l’inflation est devenue la principale priorité des banques centrales

•Les investisseurs feraient bien d’attacher leurs ceintures dans ce contexte

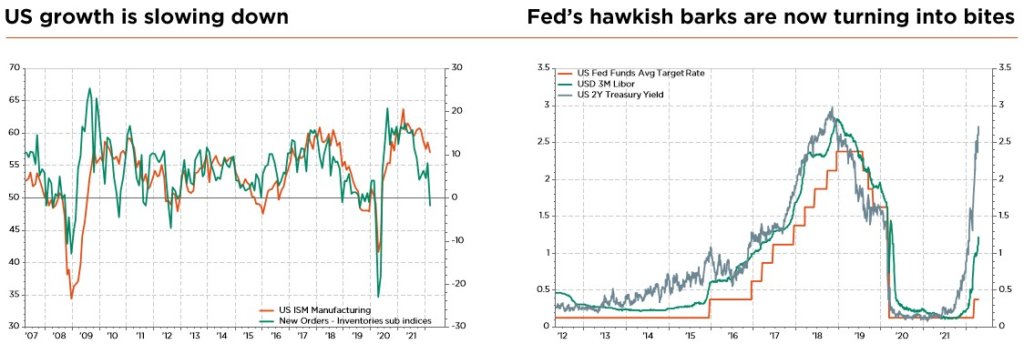

Pour faire court, vu les vents contraires soufflant sur les économies et les marchés, nous devenons plus prudents. Premier souci : le ralentissement de la croissance mondiale. Si nous restons convaincus qu’une récession est loin d’être imminente, les risques sont orientés à la baisse, notamment en Europe du fait de la guerre en Ukraine. En Chine, les confinements liés au Covid pénalisent l’activité locale, tandis qu’aux États-Unis les pressions inflationnistes persistantes freinent la croissance des salaires et la consommation – pesant sur la confiance malgré un marché de l’emploi dynamique.

Deuxièmement, l’inflation s’avérera plus élevée et plus persistante que prévu. Là aussi, l’invasion de l’Ukraine et les confinements chinois ont jeté de l’huile sur le feu, renforçant les pressions haussières sur les matières premières et retardant encore le retour à une certaine normalité dans l’approvisionnement mondial. L’inflation atteint ainsi des plus hauts sur plusieurs décennies dans la plupart des grandes économies développées. Même si un sommet est potentiellement en vue pour les indices américains, ceux-ci ne devraient pas tomber sous la barre des 2% de sitôt. L’inflation pourrait en effet s’avérer plus résistante que par le passé vu l’abondance des liquidités à résorber, les politiques budgétaires moins restrictives – notamment en matière de transition énergétique ou de sécurité – et les diverses pressions sur les coûts (tensions d’approvisionnement, tendance à la re-localisation et marché de l’emploi tendu).

Enfin, les banquiers centraux ont adopté un ton plus agressif que prévu en début d’année. Nous assistons probablement à la fin de la répression financière, la politique monétaire évoluant rapidement vers plus de neutralité. L’objectif principal de la Fed est désormais de reprendre le contrôle de l’inflation en ramenant la croissance en deçà de sa tendance. Ironie de l’histoire, le marché de l’emploi tendu et la croissance soutenue des salaires, qu’elle avait espérés au cours de la dernière décennie, sont devenus les problèmes auxquels elle doit s’attaquer. Pourtant, le prochain cycle de hausse sera certainement plus rapide que ceux des 20 dernières années et pourrait également durer plus longtemps que prévu (ce qui laisse supposer des taux terminaux plus élevés).

Il s’agit là d’un véritable changement de paradigme, avec des implications conséquentes également pour les tendances de marchés et l’allocation d’actifs. Avec l’inflation pour principal moteur, tandis que la croissance économique est reléguée au second plan (n’important qu’en cas de sévère récession), le cadre que nous utilisions pour analyser, investir et construire des portefeuilles a été chamboulé. De plus, avec des marges au plus haut et un ralentissement de la croissance bénéficiaire, le potentiel boursier pourrait s’avérer limité à court terme malgré la récente compression des multiples. S’il n’y a pas encore de « réelle » alternative aux actions, vu l’attrait toujours limité des placements à revenu fixe dans ce contexte de croissance positive et d’inflation élevée, il convient néanmoins de mentionner que les valorisations obligataires s’améliorent et pourraient bientôt commencer à offrir des rendements corrects dans un monde sans répression financière (excessive). Cela dit, nous continuons de penser qu’il est trop tôt pour redéployer des liquidités dans ce segment.

Compte tenu des nombreuses pièces mouvantes, nous avons décidé de réduire davantage le risque global. Dans les portefeuilles, notre exposition aux actions est passée de neutre à légèrement sous-pondérée, ceci de manière généralisée. Une fois de plus, nous soulignons l’importance d’une approche multi-style progressive et équilibrée. Les investissements alternatifs ont également été ramenés à un niveau neutre, les hedge funds étant confrontés à des défis similaires et donc peu susceptibles de mieux tirer leur épingle du jeu que les stratégies long-only. Enfin, nous renforçons notre surpondération de l’or en tant que protection contre une inflation élevée, des incertitudes géopolitiques durables et/ou un risque de récession (modérée).

Ecrit par Fabrizio Quirighetti, CIO, Responsable des stratégies multi-asset et obligataires

External sources include: Refinitiv Datastream, Bloomberg, FactSet, Jefferies, Visual Capitalist, Statista